چهار چالش مزمن داروییها

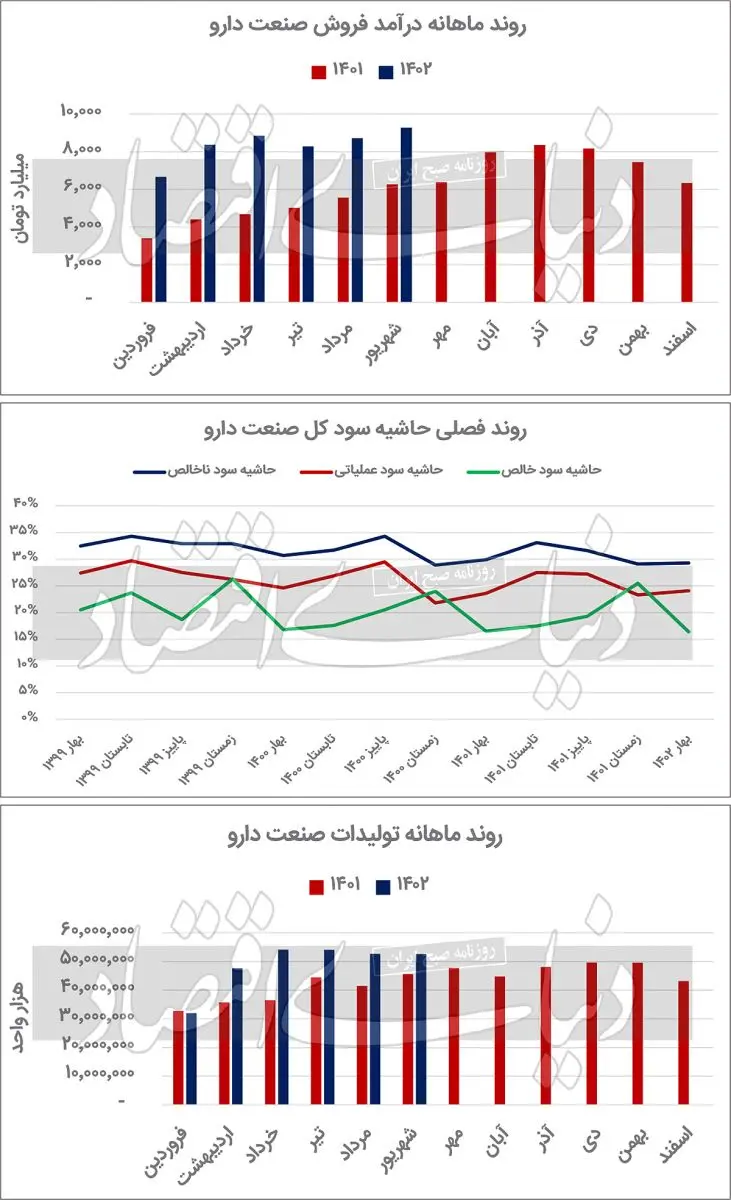

میزان تولید داروییها در ۶ ماه نخست امسال نسبت به مدت مشابه سال قبل و در شهریورماه بهترتیب رشد ۲۴ و ۱۵ درصدی را تجربه کرده است.

به گزارش اکونگار به نقل از دنیای اقتصاد؛ شرکتهای دارویی در بخش درآمد، با ثبت افزایش 71 درصدی طی 6 ماه امسال و رشد 48 درصدی در شهریور، عملکرد بسیار خوبی از خود به نمایش گذاشتهاند. متوسط سهمتغیر سودآوری فصل بهار این صنعت 23 درصد به ثبت رسیده که نسبت به میانگین 13فصل اخیر با 3واحد درصد کاهش همراه بوده است.

چهار ریسک اساسی کمبود نقدینگی به دلیل عدموصول مطالبات بخش دولتی، «ریسک نرخ بهره» وامهای پوششدهنده «کمبود نقدینگی»، «ریسک تحریم اقتصادی» و «رشد نرخ ارز» برای تامین تجهیزات صنعتی و مادهاولیه همواره متوجه این صنعت است. با این حال در طرف مقابل، پیری جمعیت و در نتیجه افزایش تقاضا برای محصولات دارویی در دو دهه آتی موجب رشد تقاضای محصولات دارویی و در نتیجه گسترش استقبال از آنها میشود.

سه ریسک اساسی داروییها

دارو جزو کالاهای مهم در تجارت امروزی بشر به لحاظ اثرگذاری بر سلامت انسان است. امروزه صنعت داروسازی بهعنوان یکی از صنایع کلیدی و عظیم جهان مطرح است و در اختیار داشتن چنین صنعتی یکی از معیارهای مهم توسعهیافتگی کشورها محسوب میشود. توسعه صنعت داروسازی بیشتر از سایر صنایع تابع تحقیقات نوآورانه، سرمایهگذاری و مقررات دولتی است. زنجیره ارزش داروییها از سه مولفه تولید دارو، توزیع دارو به نقطه عرضه و عرضه به مصرفکننده نهایی تشکیل میشود.

شکلگیری صنعت نوین داروسازی ایران به دهه 20 برمیگردد که دکتر غلامعلی عبیدی، اولین کارخانه داروسازی کشور را با نام «لابراتور داروسازی دکتر عبیدی» تاسیس کرد. شرکتهای دارویی ابوریحان، کیمیدارو و اسوه پس از عبیدی تاسیس شدند.

«ریسک کمبود نقدینگی» از ریسکهای مهم موجود در صنعت داروسازی کشور محسوب میشود. این ریسک بهواسطه وجود مطالبات داروییها از بخش دولتی به وجود آمده است و شرکتهای دارویی را وادار میسازد که به جهت تامین نقدینگی موردنیاز خود وامهای بالایی دریافت کنند.

این موضوع موجب میشود تا «ریسک نرخ بهره» یکی دیگر از ریسکهای مهم در صنعت دارو محسوب شود و افزایش آن هزینه تامین نقدینگی داروییها را افزایش دهد. آخرین ریسکهای بااهمیتی که میتوان در این صنعت عنوان کرد، ریسک مرتبط با «تحریمهای اقتصادی» و «نرخ ارز» است. از آنجا که بخش مهمی از مواداولیه شرکتهای دارویی از طریق واردات تامین میشود، رشد نرخ ارز، تامین مادهاولیه شرکتهای دارویی را با هزینه بالایی مواجه میسازد. همچنین از آنجا که داروییها برای ارتقای تکنولوژی به واردات دستگاههای جدید نیاز دارند، تحریمهای اقتصادی میتواند سد بزرگی برای پیشرفت تکنولوژی خطوط تولید دارو محسوب شود.

صنعت سودمحور بازار سهام

صنعت دارو با 41 نماد معاملاتی فعال در بازار سهام یکی از صنایع بزرگ بورسی ایران محسوب میشود. مجموع ارزش بازار این صنعت بیش از 165 هزار میلیارد تومان است که بیشترین ارزش بازار به شرکت «دعبید» با ارزشی نزدیک به 37 هزار میلیارد تومان تعلق دارد. نسبت قیمت به سود گذشتهنگر (P/E ttm) داروییها عدد 9 واحد است و سهمهای این صنعت جزو شرکتهای ارزشی و سودمحور بازار سهام محسوب میشوند. کمترین میزان نسبت قیمت به سود مربوط به شرکت «دتوزیع» با عدد 5.2 واحد است که پتانسیل این شرکت در رشد قیمت را نشان میدهد.

آنتیبیوتیکها در صدر جهش نرخ

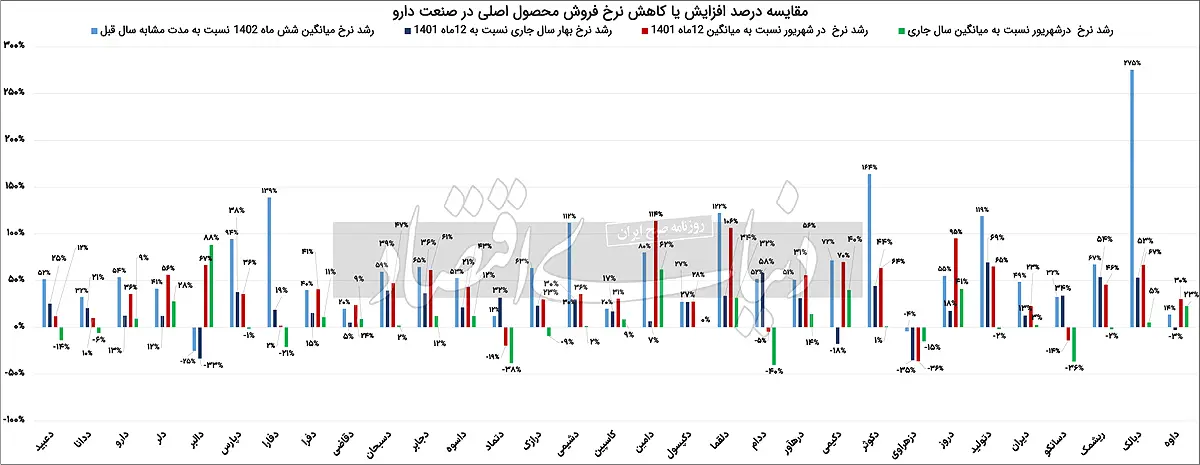

جهت ارزیابی میزان رشد نرخ فروش محصولات داروییها، بااهمیتترین محصول آنها که بیشترین سهم از درآمد فروش شرکتها را به خود اختصاص دادهاند، در نظر گرفته شده است. ذکر این نکته حائز اهمیت است که شرکتهای پخش دارو و فرابورسیهایی که گزارشهای منظم ماهانه در سامانه کدال افشا نمیکنند، در بررسی نرخ فروش نادیده گرفته شدهاند.

طی شهریورماه سالجاری متوسط افزایش نرخ داروییها نسبت به میانگین سال گذشته، 35 درصد بوده است.

شرکت «دامین» در بازه زمانی یادشده توانسته است مهمترین محصول خود یعنی قرص روکشدار (دراژه) را نسبت به میانگین 1401 با 114 درصد افزایش نرخ به فروش رساند که با ثبت این عدد، در این مقیاس بیشترین میزان رشد نرخ فروش را از آن خود کرده است.

با این حال قیاس نرخ فروش شهریور با میانگین سالجاری نشان میدهد که شرکتهای دارویی طی شهریور امسال بهطور میانگین 7درصد افزایش نرخ را دریافت کردهاند.

شرکت «دالبر» با رشد 88 درصدی نرخ فروش فرآوردههای تزریقی سردمدار افزایش نرخ در شهریور نسبت به 6ماه نخست سالجاری بوده است. متوسط رشد نرخ فروش محصول اصلی داروییها در بازه 6ماه نخست امسال نسبت به مدت مشابه سال قبل، 59درصد بوده است.

بیشترین میزان رشد در این مقیاس به شرکت «دبالک» تعلق دارد که اصلیترین محصول خود یعنی گروه دارویی آنتیبیوتیک را در 6ماه امسال 275 درصد بیشتر از سال گذشته به فروش رسانده است.

جهش تولید در دوره 6 ماهه

با توجه به تنوع زیاد محصولات داروییها واحدهای مختلف اندازهگیری برای آنها تعریف شده است. به جهت یکسانسازی و بررسی روند تولیدات شرکتهای دارویی، تمامی واحدها اعم از کیلوگرم، شیشه، عدد، بسته و... به یکهزار تقسیم شده تا به هزار واحد تبدیل شوند. بر این اساس متوسط مقدار تولید شرکتهای داروساز بازار سهام در بازه سالانه رشد 8 درصدی داشته است.

بیشترین میزان افزایش تولید این صنعت در 12 سال اخیر مربوط به سال 96 است که مجموع تولیدات نسبت به سال ماقبل 33درصد افزایش را تجربه کرده است. طی 6 ماه نخست امسال مجموع تولیدات داروییها 293 میلیون واحد محصول بوده است که در قیاس با مدت مشابه سال گذشته افزایش 24 درصدی را تجربه کردهاند. در بازه ماهانه رشد مقداری تولید مشاهده میشود؛ بهطوری که طی ماه مذکور متوسط رشد مقداری تولید 15 درصد نسبت به شهریور سال گذشته به ثبت رسیده است.

یکی از عواملی که موجب ایجاد رونق در تولیدات داروییها طی مدت 6 ماه نخست امسال شده، افزایش نرخ بسیار خوبی بوده که سازمان غذا و دارو برای شرکتهای فعال این صنعت صادر کرده است. همچنین بررسی روند تاریخی تولیدات نشان میدهد که همواره شرکتهای دارویی قبل از ورود به فصلهای پاییز و زمستان که تقاضا برای محصولات افزایش چشمگیری مییابد، تولیدات خود را افزایش میدهند تا بتوانند جوابگوی تقاضای ایجادشده باشند. یکی از مزیتهای اصلی محصولات دارویی تاریخ انقضای بالای اکثر آنهاست.

شرکتهای دارویی با توجه به وضعیت تورمی از فصل تابستان شروع به رشد تولیدات خود کردند تا بهای تمامشده محصولاتشان کاهش یابد و در پاییز با دریافت افزایش نرخ از سود بیشتری برخوردار شوند.

ثبت رکوردهای پی در پی فروش

مجموع درآمد حاصل از فروش و ارائه خدمات صنعت دارو از سال 90، متوسط درآمد 17 هزار و 400 میلیارد تومان و رشد 47 درصدی درآمد در هر سال را نشان میدهد. بیشترین میزان افزایش در مدت یادشده طی سال 97 به وقوع پیوسته که مجموع درآمد این صنعت با رشد 160 درصدی همراه بوده است. عامل عمده ثبت چنین رکورد درآمدی طی این سال جهش ارزی بوده است.

از آنجا که مواداولیه داروییها از طریق واردات تامین میشود، تلاطمهای ارزی بیشترین اثر منفی را بر تولید شرکتهای دارویی و به تبع آن سودآوری آنها دارد. بر این اساس طی سال 97 هزینههای این صنعت با رشد ارز، افزایش یافته و در نتیجه مجوزهای افزایش نرخهای پیاپی برای این شرکتها صادر شده است. در سال 1401 مجموع درآمد داروییها با رشد 59 درصدی همراه بوده است که با توجه به میانگین 12 ساله و تورم ثبتشده میتوان گفت عملکرد خوبی از خود به نمایش گذاشتهاند.

طی 6 ماه نخست امسال داروییها با ثبت درآمد 50 هزار میلیارد تومانی، رشد 71 درصدی را نسبت به 6 ماه مشابه سال گذشته تجربه کردهاند. در بازه ماهانه طی شهریورماه نیز فوران رشد درآمد داروییها ادامه یافته و در این ماه با فروش 9هزار و 267میلیارد تومانی توانستهاند نسبت به شهریور سال گذشته درآمد خود را 48درصد افزایش دهند.

در بحث درآمد، عملکرد داروییها طی 6 ماه نخست امسال بینظیر بوده و شرکتهای دارویی در این مدت توانستهاند رشدهای بسیار خوبی را به ثبت برسانند. عمدهترین عامل جهش درآمدی این صنعت به صدور افزایش نرخهای آنها که توسط سازمان غذا و دارو ابلاغ میشود، بازمیگردد.

در بازه 6 ماهه شرکت «دکوثر» بیشترین رشد درآمدی نقطه به نقطه را به ثبت رسانده است. این شرکت در 6 ماه نخست امسال با ثبت درآمد فروش 644 میلیارد تومانی توانسته است نسبت به 6ماه مشابه سال قبل 296 درصد درآمد خود را افزایش دهد. بیشترین سهم از درآمد کل صنعت را در بازه 6ماهه امسال شرکت توزیع داروپخش (دتوزیع) و پخش هجرت (هجرت) دارند که بهترتیب 18 و 17درصد از کل درآمد فروش و خدمات صنعت دارو را تشکیل دادهاند.

دو عامل کاهش سود داروییها

متغیرهای سودآوری صنعت دارو نشان میدهد که حاشیه سودهای ناخالص، عملیاتی و خالص در بازه سالانه بهترتیب 36، 30 و 20 درصد به ثبت رسیده است. روند حاشیه سود داروییها نشان میدهد که در دهه 90 طی سالهایی که جهش ارزی به وقوع پیوسته، میانگین حاشیه سودها با کاهش همراه بوده است. همانطور که در بخش تولید بیان شد صنعت داروی ایران به لحاظ مادهاولیه با مشکل مواجه است. شرکتهای این صنعت عمدتا بر تولید و پخش دارو روی آورده و به همین دلیل در بحث مادهاولیه با کمبود مواجهاند. این موضوع موجب میشود در مواقع تلاطمهای ارزی تامین مادهاولیه هزینههای گزافی را برای داروییها به همراه داشته باشد.

با توجه به وجود قیمتگذاری دستوری، صدور مجوز افزایش نرخ با لگ زمانی همراه است و این خود عاملی است که شرکتهای دارویی نتوانند در مواقع جهش ارزی بهسرعت سودآوری خود را تعدیل کنند.

بیشترین میزان حاشیه سود داروییها در 12سال اخیر، طی سال 92 رقم خورده که متوسط سه حاشیه سود آنها 37 درصد به ثبت رسیده است. بیشترین افت حاشیه سود سالانه طی سالهای 97، 96 و 93 با ثبت متوسط کاهش 7، 6 و 4 درصد بوده است. متغیرهای سودآوری فصلی صنعت دارو نشان میدهد که طی 13 فصل اخیر متوسط حاشیه سود ناخالص، عملیاتی و خالص داروییها بهترتیب 32، 26 و 20 درصد به ثبت رسیده است. میتوان گفت روند حاشیه سود داروییها عمدتا ثابت روبهکاهش بوده است.

روند نقطه به نقطه حاشیه سود بهار داروییها نشان میدهد که روند آن نسبت به بهار سال گذشته ثابت بوده است. عمدهترین عاملی که میتوان برای روند ثابت و روبهکاهش سودآوری داروییها عنوان کرد، بحث قیمتگذاری دستوری و عدمتسریع همپوشانی هزینه و نرخ فروش داروییهاست. عامل دیگری که موجب این موضوع میشود بحث مواداولیه وارداتی داروییهاست که تلاطم ارزی موجب رشد هزینه آنها میشود.

شرکت «دفرا» سردمدار سودآوری در میان تمام داروییهاست. میانگین سه حاشیه سود ناخالص، عملیاتی و خالص شرکت فرآوردههای تزریقی ایران در بهار 1402 و سال 1401 بهترتیب 67 و 61 درصد به ثبت رسیده است. کمترین میزان سودآوری در بازه فصلی و سالانه به شرکت «دتوزیع» تعلق دارد که در بهار سالجاری و سال 1401 بهترتیب با ثبت متوسط حاشیه سود 9 و 5درصدی نسبت به سایر شرکتهای دارویی سود کمتری را در صورتهای مالی خود به ثبت رسانده است.