کدام بانک ها بیشترین سرمایه گذاری را دارند؟

بررسی وضعیت صورتهای مالی بانکهای بورسی نشان میدهد که بانک تجارت بیشترین میزان سرمایهگذاری را انجام داده است. بانکها از بازیگران اصلی اقتصاد ایران به شمار رفته و میزان سرمایهگذاری آنان از دو جنبه درآمد بانکها و همچنین چرخه اقتصادی حائز اهمیت است.

به گزارش اکونگار و به نقل از دنیای اقتصاد، البته ناگفته نماند با توجه به سیاستهای نهادهای بالا دستی و همچنین افزایش مطالبات معوق در سیستم بانکی، بانکها به دلیل افزایش ریسک درآمدهای مشاع درحال حرکت به سمت درآمدهای غیرمشاع هستند. به همین منظور این گزارش قصد دارد تا به بررسی وضعیت میزان سرمایهگذاری بانکها بپردازد.

درآمدهای مشاع و غیرمشاع بانکی

درآمدهای مشاع بانکی به مجموع درآمدهایی گفته میشود که بانک از طریق سرمایه سهامداران و سپردههای سپردهگذاران جذب میکند. به طور کلی درآمدهای مشاع بانکها از مجموع سود تسهیلات اعطایی و سود و زیان حاصل از سرمایهگذاریها حاصل میشود که اگر از این درآمد حاصل شده، سهم سود سپردهگذاران کسر شود، سهم بانک از درآمدهای مشاع حاصل میشود. همچنین درآمدهای غیرمشاع نیز مجموع درآمدهای حاصل از کارمزد، مبادلات ارزی و سایر فعالیتهای مشاورهای بانکهاست.

درآمدهای غیرمشاع بانکی هم به مجموع درآمدهایی گفته میشود که بانک به تنهایی از طریق سرمایه سهامداران کسب کرده و سپردههای سپردهگذاران بانکی در آن دخیل نیست. درآمدهای غیرمشاع درواقع مجموع درآمدهای حاصل از کارمزد، مبادلات ارزی و سایر فعالیتهای مشاورهای بانکهاست.

بررسی سرمایهگذاریهای بانکی از آن جهت یکی از منابع درآمدهای مشاع بانکی بوده و نشاندهنده این است که بانک با پول سپردهگذاران چه فعالیتی انجام میدهد حائز اهمیت است. از طرف دیگر نیز سرمایهگذاریها با ایجاد گردش پول در اقتصاد و تامین مالی برخی پروژهها، موجب رونق اقتصادی میشوند.

تاثیر اقتصادی بانکها

یکی از مهمترین عوامل موثر بر رشد اقتصادی، توسعه بازارهای مالی و افزایش سرمایهگذاری است. در کشورهای در حال توسعه به دلیل نقایص و کمبودهای بازار سرمایه، گسترش نیافتن بازار سهام و موسسات اقتصادی، امکان تامین منابع از این طریق وجود نداشته و هزینه بالای تامین سرمایه از بازارهای غیررسمی، همچنین وجود تحریمها و فشارهای اقتصادی و عدمتامین منابع از خارج، دست به دست هم میدهند تا سهم بالایی از منابع برای سرمایهگذاری از طریق بازار پول و اعتبارات بانکی تهیه شوند. بنابراین، تامین مالی بانک پایه در کشورهای در حال توسعه رایج است.

سرمایهگذاران نیز برای سرمایهگذاری و کسب منفعت و حداکثرسازی سود خود، چشم به کاهش هزینههای تولید دوختهاند که بیشترین سهم این هزینهها در تسهیلات بانکی دریافت شده و نرخ سود آنها خلاصه میشود.

وضعیت سرمایهگذاریهای بانکی

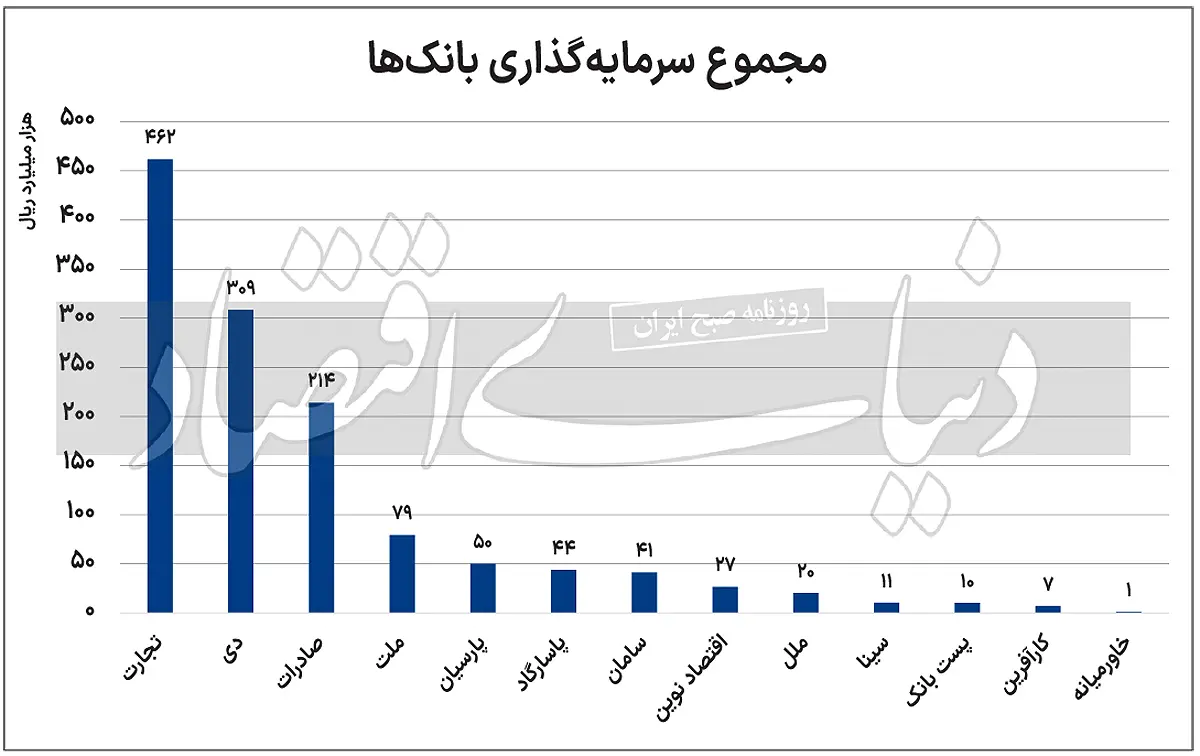

بررسی آخرین گزارش ماهانه بانکهای بورسی یعنی گزارش تیرماه نشان میدهد که بانک تجارت بیشترین میزان سرمایهگذاری را در میان دیگر بانکها انجام داده است. مجموع سرمایهگذاریهای این بانک در انتهای تیرماه سال 1402 به رقمی حدود 46هزار میلیارد تومان میرسد.

پس از بانک تجارت، بانک دی با مجموع سرمایهگذاری حدود 9/ 30هزار میلیارد تومانی در جایگاه بعدی بیشترین میزان سرمایهگذاریهای صورتگرفته قرار دارد. در رتبه بعدی نیز بانک صادرات با کسب حدود 21هزار میلیارد تومان بیشترین میزان سرمایهگذاری را انجام داده است.

سرمایهگذاریها معمولا بخشی از امور بانکی هستند که تغییرات زیادی را متحمل میشوند. در تیرماه امسال، میزان سرمایهگذاریهای هیچ یک از بانکهای مورد بررسی به جز بانک ملت تغییرات خاصی نداشته است. اما میزان سرمایهگذاریهای بانک ملت با رشد 68/ 5 درصدی از 5/ 7هزار میلیارد تومان به 9/ 7هزار میلیارد تومان رسیده است. این درحالی است که این بانک میزان سرمایهگذاریهای کوتاه مدت خود را در این ماه به صفر رسانده است. به این ترتیب مجموع سرمایهگذاریهای این بانک افت حدودا 66/ 3 درصدی داشته و از 2/ 8هزار میلیارد تومان به 9/ 7هزار میلیارد تومان رسیده است که موجب قرار گرفتن این بانک در جایگاه چهارم بیشترین میزان سرمایهگذاریها شده است.

البته درآمد بانکها از سرمایهگذاریها بسیار کمتر از چیزی است که شاید تصور شود. بررسی گزارش تیرماه بانکها نشان میدهد که درآمد ناشی از سرمایهگذاریها تنها حدود یکدرصد از کل درآمدهای بانکی را تشکیل میدهد.

به هر حال وضعیت بانکها در سالیان اخیر نشان میدهد که سیاستهای بانکی درحال تغییر به سمت درآمدهای غیرمشاع است و بحث تامین مالی در اقتصاد صرفا از طریق تسهیلات بانکی صورت میگیرد.

این تغییر سیاستهای بانکی را شاید بتوان تابعی از سیاستهای کلی بانک مرکزی دانست. ساختار اقتصاد ایران، کاربرد ابزارهای کمی سیاستهای پولی در کشور را بسیار محدود کرده و در چند دهه اخیر، ابزارهای کیفی سیاست پولی، چون اعتبارات بانکی، نقش مهمی را در کنترل بخشهای اقتصادی به عهده گرفته است.

تغییر سیاستهای بانکها به سمت درآمدهای غیرمشاع

در گذشته، به دلیل تفاوت زیاد بین نرخهای سود دریافتی با سود پرداختی، بانکها بخش اعظم درآمد خود را از محل تفاوت بین سود دریافتی از تسهیلات و سود پرداختی به سپردهگذاران کسب میکردند، اما طی سالهای اخیر با توجه به کاهش تفاوت بین نرخ سود دریافتی از تسهیلات و نرخ سود پرداختی به سپردهگذاران و همچنین تمایل مشتریان به سپردههای سرمایهگذاری و در نتیجه، افزایش بهای تمام شده پول، حاشیه سود عملیاتی بانکها از محل درآمدهای مشاع به شدت تنزل یافته است و باعث شده است که بانکها تمایل چندانی به کسب درآمد از محل درآمدهای مشاع نداشته باشند و در مقابل کسب درآمد از محل درآمدهای غیرمشاع، به دلیل دریافت کارمزد به صورت نقدی و در نتیجه، ایجاد جریان نقد برای بانک و همچنین ریسک پایین نسبت به درآمدهای مشاع باعث روی آوردن اکثر بانکها به سمت این گونه درآمدها شده است.

بنابراین وجود مطالبات معوقه و نیاز شدید بانکها به منابع جدید درآمدی باعث شده درآمدهای غیرمشاع بانکها روز بهروز مهمتر از قبل شود.

میزان درآمد مشاع و غیرمشاع بانکهای خارج از کشور با یکدیگر متفاوت است. بانکهایی وجود دارند که 50درصد از درآمد آنها از طریق درآمدهای غیرمشاع به دست میآید. در واقع تعادلی میان این منابع درآمدی ایجاد شده است. در صورتی که سهم درآمدهای غیرمشاع بانکهای ایران به طور متوسط به 5درصد نیز نمیرسد و این مساله از توسعه فعالیت و رویکرد ارائه خدمات جلوگیری میکند.