کاهش نرخ بهره بین بانکی+ جدول

نرخ بهره بین بانکی پس از افت در دو هفته متوالی، هفته منتهی به ۱۱ بهمن ماه را به صعود ۰.۰۷ واحد درصدی به پایان رساند.

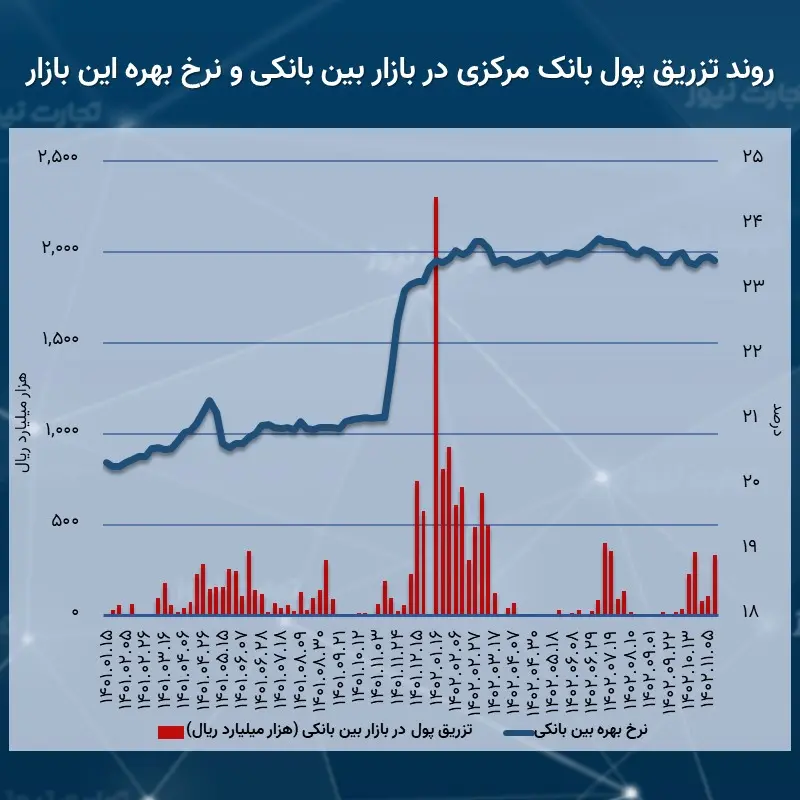

به گزارش اکونگار به نقل از تجارتنیوز، بانک مرکزی که در پایان هر هفته با انتشار گزارشی نرخهای بهره بازار پول را بهروزرسانی میکند، دو مورد از مهمترین نرخهای بهره این بازار، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو مربوط به هفت روز منتهی به 11 بهمن ماه را نیز منتشر کرد. بر این اساس، نرخ بهره بازار شبانه که دو هفته گذشته را در روندی صعودی طی کرده بود، با افزایش تزریق پول بانک مرکزی در بازار بین بانکی، در این هفته افزایشی نسبی را تجربه کرد.

از سوی دیگر اما حداقل نرخ توافق بازخرید یا همان نرخ ریپو که در مبادلات بین بانکها و بانک مرکزی در بازار باز مورد استفاده قرار میگیرد، این هفته نیز در سطح 23 درصدی باقی ماند تا ثبات این نرخ از ابتدای سال 1402 ادامه یابد.

نرخ بهره بین بانکی کاهشی شد

بررسی آمارهایی که توسط بانک مرکزی منتشر شده، حاکی از آن است که نرخ بهره بین بانکی پس از رشدی 0.12 واحد درصدی که در طول دو هفته گذشته رقم زد، در هفته منتهی به 11 بهمن ماه شاهد عقبگردی 0.07 واحد درصدی بود. به این ترتیب، میانگین موزون نرخ بهره بین بانکی در مبادلات این هفته بازار شبانه به سطح 23.46 درصد کاهش پیدا کرد.

تزریق 33.3 همت از منابع بانک مرکزی در بازار شبانه

بررسی عملکرد بانک مرکزی در بازار بین بانکی این هفته که در گزارش عملیات اجرایی سیاست پولی اعلام شده، نشان از افزایش قابل توجه مداخله بانک مرکزی در این بازار دارد. از همین روی، به نظر میرسد که رشد تزریق پول بانک مرکزی در بازار بین بانکی، مهمترین عامل عقبنشینی نرخ بهره این بازار در هفته مورد بررسی بوده است.

این هفته، بانک مرکزی از طریق بازار بین بانکی بخشی از نیاز چهار بانک و موسسه اعتباری غیربانکی را تامین کرد و به این منظور، 33.3 هزار میلیارد تومان به آنها وام داد. این درحالیست که این رقم در مقایسه با هفته پیش از آن، بیش از سه برابر شده بود.

در بازار باز اما با وجود افزایش سفارشهایی که بانکها و موسسات اعتباری برای استقراض از بانک مرکزی ارسال کرده بودند، رقم وامدهی به آنها در مبلغ 145 هزار میلیارد تومانی ثابت باقی ماند.

بازار بین بانکی چگونه عمل میکند؟

گاهی اوقات بانکها در فعالیتهای روزمره خود با کسری وجوه نقد مواجه میشوند. آنها در این شرایط میتوانند با استفاده از سازوکار بازار بین بانکی و استقراض از بانکهای دیگر، این کسری وجوه خود را مهار کنند.

در وقع بازار بین بانکی شرایطی را فراهم میکند که بانکها میتوانند بخشی از کسری وجوه نقد خود را از طریق وام گرفتن از بانکهایی که منابع مازاد دارند، جبران کنند. البته بانکهای مقروض مکلفند که این مبلغ را در سررسیدی از پیش تعیین شده که معمولا یک روزه است و با نرخ بهرهای از قبل مشخص شده که همان نرخ بهره بین بانکی است، به بانک وامدهنده بازگردانند.