بار تامین درآمدهای مالیاتی دولت بر دوش اشخاص حقوقی غیر دولتی

بررسی دادههای مالیات وصولی در ۹ ماه ابتدایی سال ۱۴۰۲ نشان میدهد بیشترین بار تأمین درآمدهای مالیات دولت همچنان از اشخاص حقوقی است که ۸۸.۲ درصد از کل درآمدهای مالیاتی وصول شده از این پایه مالیاتی را البته اشخاص حقوقی غیردولتی تشکیل میدهند.

به گزارش اکونگار به نقل از اقتصادآنلاین، تقریبا بر هیچ کس پوشیده نیست که مالیات یکی از مهمترین ابزارهای دولت جهت تنظیمگیری در اقتصاد است؛ همانطور که مطالعات مختلف نشان میدهد در صورتی که نظام مالیاتی در یک کشور به صورت کارآمد برنامهریزی شده باشد، منجر به توزیع بهتر ثروت در یک جامعه میشود. با این حال، در صورتی که نظام مالیاتی ناکارآمد باشد، میتواند منجر به بدتر شدن شرایط توزیع درآمد و ایجاد مشکلات دیگر در یک کشور شود.

در واقع یکی از نماگرهای کارآمدی نظام مالیاتی در یک کشور، میزان مالیات اخذ شده از بخشهای مختلف اقتصاد است. در صورتی که مالیاتهای موجود بر مواردی مانند مجموع درآمد و یا ثروت بیشتر و از سوی دیگر مالیات مربوط به سود کسب و کارها کمتر باشد، میتوان گفت نظام مالیاتی، کارآمدی مناسبی در پایههای مالیاتی دارد.

از سوی دیگر، در صورتی که بار اصلی تأمین مخارج دولت بر روی دوش شرکتهای موجود در اقتصاد باشد، میتوان گفت پایههای مالیاتی در آن کشور به درستی تنظیم نشده است. در واقع، درآمدهای مالیاتی یکی از مواردی است که در بودجه دولتهای مختلف معمولا بیشترین میزان تحقق را داشته است.

درا ین میان، سازمان امور مالیاتی هر ساله دادههای مربوط به مالیات وصول شده از بخشهای مختلف اقتصاد را منتشر میکند. در ادامه یادداشت به بررسی مالیات وصول شده در ۹ ماه ابتدایی سال ۱۴۰۲ میپردازیم.

بخشهای مختلف اقتصاد چقدر مالیات پرداختند؟

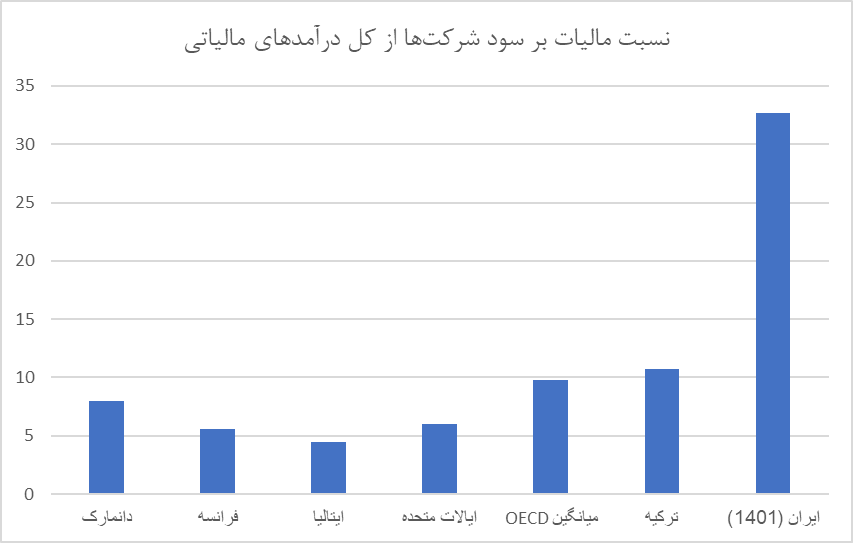

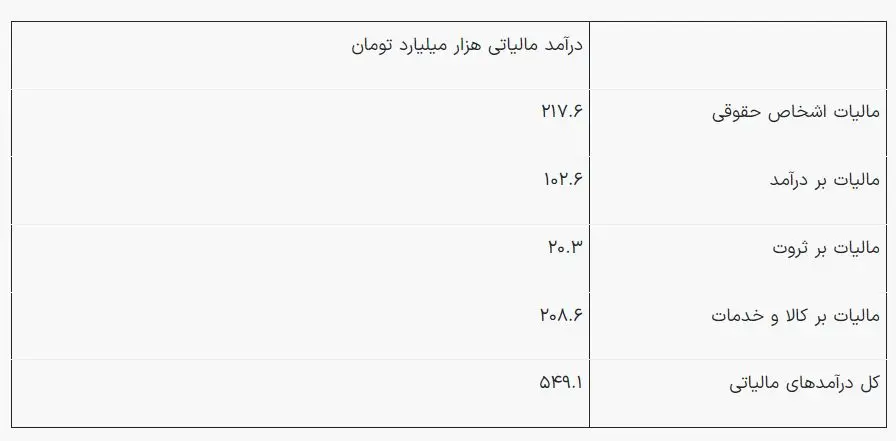

طبق دادههای سازمان امور مالیاتی، مجموع مالیات اخذ شده از بخشهای مختلف اقتصاد تا پایان آذرماه سال ۱۴۰۲ حدود ۵۴۹.۴ هزار میلیارد تومان است. در این بین، حدود ۲۱۷.۷ هزار میلیارد تومان از مالیاتهای اخذ شده مربوط به مالیات اشخص حقوقی، حدود ۱۰۲.۶ هزار میلیارد تومان از مالیاتها مربوط به پایه مالیات بر درآمد، حدود ۲۰.۳ هزار میلیارد تومان مربوط به مالیات بر ثروت، و حدود ۲۰۸.۶ هزار میلیارد تومان مربوط به پایه مالیاتی مالیات بر کالا و خدمات میباشد.

نمودار زیر درآمدهای مالیاتی دولت در ۹ ماه ابتدایی سال ۱۴۰۲ را نشان میدهد.

در بین پایههای مالیاتی، مالیات اشخاص حقوقی سهمی ۳۹.۶ درصدی، مالیات بر درآمد سهمی ۱۸.۶ درصدی، مالیات بر ثروت سهمی ۳.۶ درصدی و مالیات بر کالا و خدمات سهمی ۳۷.۹ درصدی از کل درآمدهای مالیاتی دولت در ۹ ماه ابتدای سال ۱۴۰۲ داشتهاند.

نمودار زیر سهم پایههای مالیاتی مختلف از کل درآمدهای مالیاتی در ۹ ماه ابتدایی سال ۱۴۰۲ را نشان میدهد.

مالیات بالای بخش خصوصی و معافیت بخش دولتی

سهم بالای مالیات اشخاص حقوقی، که همان مالیات بر سود شرکتها در دستهبندیهای مختلف است، همواره یکی از چالشهای اساسی بخش خصوصی و ناکارآمدی نظام مالیاتی در ایران بوده است. طبق دادههای سازمان امور مالیاتی، حدود ۳۹.۶ درصد از کل درآمدهای مالیاتی مربوط به مالیات اشخاص حقوقی است که در این بین، مالیات بر اشخاص حقوقی غیر دولتی برابر با ۱۹۲.۱۸ هزار میلیارد تومان میباشد که سهمی ۸۸.۲ درصدی از کل درآمدهای مالیاتی اشخاص حقوقی دارد و این در حالی است که مالیات بر اشخاص حقوقی دولتی و سایر در مجموع برابر با ۲۵.۵ هزار میلیارد تومان میباشد که تنها سهمی ۱۱.۷ درصدی از کل درآمدهای مالیاتی اشخاص حقوقی دارد.

این مسأله بدین معنا است که بخش خصوصی به عنوان موتور محرکه اقتصاد هر کشوری است بخش مهمی از مالیاتها در کشور را تشکیل میدهد؛ این در حالی است بخش دولتی که بخش بسیار بزرگی از اقتصاد ایران را شامل میشود، سهم بسیار اندکی از مالیاتهای اشخاص حقوقی در کشور دارد.

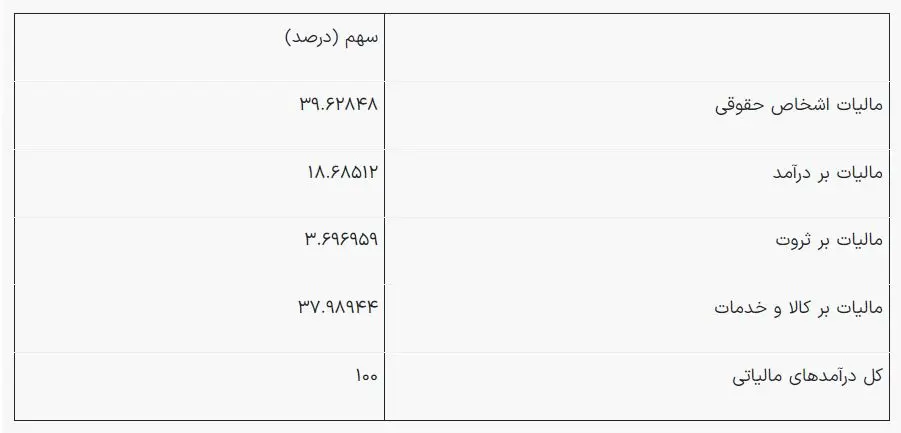

همچنین با بررسی سهم مالیات اشخاص حقوقی در سالهای گذشته، متوجه میشویم که از سال ۱۳۸۰ الی ۱۴۰۱، حدود ۳۷.۶ از درآمدهای مالیاتی دولت را مالیات اشخاص حقوقی تشکیل میدهد که همان مالیات بر سود شرکتهاست. این در حالی است که سهم مالیات بر سود شرکتها در بسیاری از کشورها بسیار پایین و کمتر از ۱۰ درصد است.

میانگین سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت در کشورهای عضو OECD، برابر با ۹.۸ درصد میباشد. در این بین، سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت در کشور دانمارک برابر با ۷.۹ درصد، در فرانسه برابر با ۵.۶ درصد، در ایتالیا برابر با ۴.۴ درصد، در ترکیه برابر با ۱۰.۷ درصد، و در ایالات متحده برابر با ۶.۰۳ درصد است.

نمودار زیر سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت را در ایران و تعدادی از کشورهای منتخب نشان میدهد.

در واقع در حالی که تمام دنیا سعی میکنند تا سهم مالیات از سود شرکتها را کاهش دهند، تغییرات جدیای در این عنوان در ایران صورت نگرفته است و اتفاقا یکی از اصلیترین پایههای مالیاتی، مالیات بر سود شرکتها میباشد.

این در حالیست که بخش دولتی، که بخش اصلی اقتصاد ایران را تشکیل میدهد و یک رقیب جدی برای بخش خصوصی است، مالیات بسیار کمی میپردازد. سهم بخش دولتی از کل مالیات اشخاص حقوقی برابر با ۱۲.۵ درصد، و سهم بخش خصوصی برابر با ۸۷.۵ در میباشد. این مسئله باعث میشود تا بخش خصوصی توان خود را برای فعالیت و رقابت در بازار از دست بدهد.

در واقع در صورتی که دولت بخواهد درآمدهای مالیاتی خود در سالهای آینده را افزایش دهد، باید به جای افزایش مالیات بر سود شرکتها، سراغ پایههای مالیاتی موثرتری برود که سالهاست در دنیا در حال استفاده است ولی در ایران کاربردی ندارد.

مالیات بر درآمد

در پایه مالیاتی مالیات بر درآمد، مالیات اخذ شده از حقوق کارکنان بخش عمومی در ۹ ماه ابتدایی سال ۱۴۰۲ برابر با ۲۲.۳ هزار میلیارد تومان میباشد. سهم این پایه مالیاتی از کل مالیات بر درآمد برابر با ۲۱.۷ درصد میباشد.

همچنین سهم مالیات اخذ شده از حقوق کارکنان بخش خصوصی برابر با ۳۳.۳ درصد از کل پایه مالیات بر درآمد میباشد. میزان مالیات اخذ شده از حقوق کارکنان بخش خصوصی در ۹ ماه ابتدایی سال ۱۴۰۲ برابر با ۳۴.۲ هزار ملیارد تومان گزارش شده است.

همچنین مالیات اخذ شده از مشاغل در ۹ ماه ابتدایی سال ۱۴۰۲ برابر با ۳۹.۸ هزار میلیارد تومان میباشد. سهم این پایه مالیاتی از کل مالیات بر درآمد برابر با ۳۸.۷ درصد میباشد.

همچنین سهم مالیات اخذ شده از مستغلات برابر با ۵.۶۱ درصد از کل پایه مالیات بر درآمد میباشد. میزان مالیات اخذ شده از مستغلات در ۹ ماه ابتدایی سال ۱۴۰۲ برابر با ۵.۷ هزار ملیارد تومان گزارش شده است.

مالیات اخذ شده از بخش مالیات متفرقه درآمد ۰.۵۱ هزار میلیارد تومان میباشد که سهمی ۰.۴۹ درصدی از کل مالیات وصول شده از پایه مالیات بر درآمد دارد.

مالیات بر ثروت

مالیات بر ثروت همواره در بین چالش برانگیزترین مالیاتها قرار دارد. در مجموع حدود ۲۰.۸۳ هزار میلیارد تومان مالیات وصولی در ۹ ماه ابتدایی در سال ۱۴۰۲ از پایه مالیاتی ذکر شده میباشد که سهمی ۳.۶۹ درصدی از کل درآمدهای مالیاتی دارد.

در این بین، مالیات بر ارث در بازه زمانی ذکر شده برابر با ۱.۸۳ هزار میلیارد تومان گزارش شده است که سهمی ۹.۰۳ درصدی از کل درآمدهای وصولی از مالیات بر ثروت دارد. همچنین مالیات نقل و انتقال سهام در بازه زمانی ذکر شده برابر با ۷.۷۳ هزار میلیارد تومان گزارش شده است که سهمی ۳۸.۰۵ درصدی از کل درآمدهای وصولی از مالیات بر ثروت دارد.

مالیات نقل و انتقال املاک نیز در بازه زمانی ذکر شده برابر با ۴.۸۶ هزار میلیارد تومان گزارش شده است که سهمی ۲۳.۹ درصدی از کل درآمدهای وصولی از مالیات بر ثروت دارد. همچنین مالیات حق تمبر و اوراق بهادار در بازه زمانی ذکر شده برابر با ۲.۱۲ هزار میلیارد تومان گزارش شده است که سهمی ۱۰.۴ درصدی از کل درآمدهای وصولی از مالیات بر ثروت دارد.

مالیات بر واحدهای مسکونی گران قیمت نیز یکی از چالشبرانگیزترین مالیاتها در کشور است؛ این در حالی است که مالیات وصول شده از پایه ذکر شده برابر با ۰.۰۳ هزار میلیارد تومان میباشد که تنها سهمی ۰.۱۲ درصدی از کل درآمد بر ثروت دارد. درآمد حاصل از مالیات بر واحد های مسکونی خالی از سکنه نیز تنها ۳.۳ میلیارد تومان گزارش شده است.

مالیات بر کالا و خدمات

میزان کل مالیات وصول شده در ۹ ماه ابتدایی سال ۱۴۰۲ از پایه مالیاتی کالا و خدمات، ۲۰۸.۶ هزار میلیارد تومان میباشد. در این بین، بیشترین میزان مالیات از این پایه مالیاتی مربوط به مالیات بر ارزش افزوده (منابع تفکیک نشده) مبلغ مذکور بین سازمان امور مالیاتی و گمرک توسط سازمان برنامه و بودجه کشورتقسیم شود، به میزان ۱۴۰.۴۷ هزار میلیارد تومان است که این بخش سهمی ۶۷.۳ درصدی از کل پایه مالیاتی کالا و خدمات دارد.

همچنین در این بین حدود ۳.۸۳ هزار میلیارد تومان از مالیات بر فروش سیگار، و ۲.۳۲ هزار میلیارد تومان از مالیات سیگار بدست آمده است. در مجموع میتوان گفت مالیات بر دخانیات (سیگار در کشور حدود ۶.۱۵ هزار میلیارد تومان میباشد. همچنین ۱.۷۳ هزار میلیارد تومان از عوارض خروج مسافر از مرزهای کشور تأمین شده است.

نکته: برابر نبودن حاصل جمع و تقریبی بودن برخی از اعداد به دلیل گرد شدن و در نظر نگرفتن اعشارها است.