میزگرد حسین عبده تبریزی و داوود سوری / چشمانداز بازدهی بازارها در سال ۱۴۰۳

ابتدای هر سال بین افراد و طیف سرمایهگذاران حقوقی و حقیقی، ریز و درشت، مسابقهای شکل میگیرد بر سر اینکه پولهایشان را به کدام بازار دارایی ببرند تا بیشترین عایدی را کسب کنند.

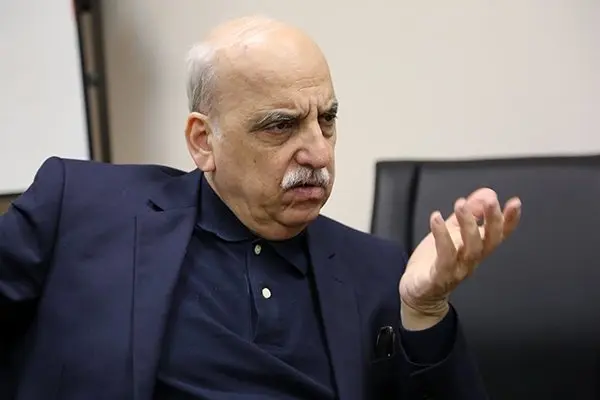

به گزارش اکونگار فرید قدیری معاون سردبیر روزنامه «دنیای اقتصاد» در ویژه نامه نوروزی میزگردی با حضور حسین عبده تبریزی و داود سوری در رابطه با چشم انداز بازارها تدارک دیده است. در ابتدای مطلب آمده است که ، وقتی به بازارهای مصرفی در ایران نگاه میکنیم، میبینیم که تقریباً هیچچیز جای خودش نیست. بازار دلار باید در دسترس واردکنندگان مواد اولیه برای ارائه به حوزههای تولید باشد اما «قلک» پیر و جوان شده؛ کمتر خانهای میتوان پیدا کرد که اعضای آن در طول روز حداقل یکبار درباره نرخ دلار و آینده قیمت ارز با هم صحبت نکنند. بازار مسکن باید در خدمت خانهاولیها باشد اما «پناهگاه» افراد برای حفظ ارزش واقعی سرمایههایشان در برابر تورم شده است. بازار سرمایه هم که میتوانست پل انتقال سرمایههای خرد به بخش واقعی اقتصاد ایران باشد، جایی شده برای اینکه افراد «یکروزه» پولدار شوند یا ورشکسته تکلیف بازار پول هم سالهاست معلوم شده «باجه دولت» برای اینکه تکلیف کند کدام بانک به کجا چه میزان تسهیلات با چه نرخی بپردازد. در چنین وضعیتی همه ساله از همان ابتدای سال بین افراد و طیف سرمایهگذاران حقوقی و حقیقی، ریز و درشت، مسابقهای شکل میگیرد بر سر اینکه پولهایشان را به کدام بازار دارایی ببرند تا بیشترین عایدی را کسب کنند. برای بررسی عمیق ریشه این رفتارها و هیجانات و همچنین آینده بازارهای دارایی در ایران با تمرکز بر چشمانداز مسکن دلار بورس خودرو و بازار پول، از دو اقتصاددان صاحبنظر در زمینه بازارهای دارایی دعوت کردیم تا در استودیوی اکوایران حضور یابند و در قالب یک میزگرد این موضوع به بحث گذاشته شود حسین عبده تبریزی و داود سوری در این میزگرد، مهمان و پاسخگوی پرسشهای ما بودهاند. متن گفتوگو را در زیر بخوانید.

احتمال بازگشت ترامپ و تب تند شاخصهای کلان اقتصاد ایران / تشدید تنش و تحریم یا احیای مذاکره و توافق؟

اواخر سال ۱۴۰۲ یک اتفاق مهم در بازار پول رخ داد که اثر آن تا حدودی در سایر بازارها مشاهده شد. بانک مرکزی در هفتههای پایانی سال ۱۴۰۲ اقدام به انتشار گواهی سپرده با سود ۳۰ درصد کرد و در فاصله کوتاهی از دوره زمانی اعلامی، این اوراق فروش رفت. فکر میکنید سیاستگذار پولی با چه هدفی دست به این اقدام زد؟

داود سوری: از دو زاویه میتوان به اقدامی که بانک مرکزی انجام داد نگاه کرد. در آن مقطع به دلیل شرایطی که در منطقه پیش آمده بود تحولات نرخ ارز را داشتیم و دلار صعودی شده بود. بنابراین این احتمال وجود دارد که بانک مرکزی برای چسبندگی سپردهها و عدم خروج آنها از بانکها و انتقالشان به بازار ارز چنین تصمیمی گرفتند. چرا که خیلی از منابعی که به اوراق سپرده با سود ۳۰ درصد تبدیل شد منابعی بودند که قبلاً در بانک بودند، حتی با نرخهای بلندمدت بالاتر از ۲۰ درصد و فقط تغییر نرخ داده شد. از زاویه دیگر میشود گفت به دلیل کنترل نقدینگی ترازنامه بانکها بسیاری از بنگاهها با کمبود نقدینگی روبهرو بودند و شاید بانک مرکزی میخواست این کنترل ترازنامه را برای برخی بنگاهها در انتهای سال به نوعی تسهیل کند.

سال گذشته در میزگرد همین فصل آقای دکتر خسروشاهی به نکته مهمی اشاره کردند مبنی بر اینکه وقتی سمت عرضه در اقتصاد کار نمیکند، به دلایل مختلف از «مداخلات دولتی به شکل قیمت دستوری گرفته تا ریسکهای مقابل تولید» در این صورت افزایش نرخ سود بانکی و جذب نقدینگی، کمکی به بانکها نمیکند، چون در سمت مقابل امکان تولید به واسطه اخذ تسهیلات بانکی وجود ندارد. اکنون اگر بپذیریم بانکها نمیتوانند با نرخ سود متناسب با انتشار اوراق تسهیلات پرداخت کنند، در این صورت شرایط برایشان پیچیدهتر نخواهد شد؟

حسین عبده تبریزی: همانطور که آقای دکتر سوری هم فرمودند، این پرش نرخ بهره بدون ریسک به یک معنی، از ۲۳ درصد به ۳۰ درصد آثاری بر صنعت و بنگاههای غیرمالی دارد. آثاری هم برای نهادهای مالی دارد و از دید سیاستگذار هم قابل بررسی است. من فکر میکنم طبیعی است که این نرخ قیمت پول را بالا میبرد و برای تولیدکنندهها این جهش بیاثر نیست، چون هزینه تأمین منابع را بالا میبرد. به نظر من هم این سیاست در جهت کاهش حجم نقدینگی و آرام کردن تلاطم ارزی دنبال شد، نه اینکه طرحهای بلندمدت در دستور کار باشد. به هر حال این فروش اوراق موثر بود، چون منابع جمع کرد و گروهی از سپردهگذاران بانکی را به ماندن در همین بازار تشویق کرد. یکسری سپردهها در بانکها جابهجا شد. با این نرخ سود ۲۰ درصدی قیمت منابع بالا رفت، نرخها در بازار سرمایه هم تغییر صعودی کرد. اما اگر بخواهد تداوم پیدا کند مشکل اساسی ایجاد میشود. برای بخش تولید اما اینکه بگوییم منابع در دسترس قرار میگیرد. نمیشود اینطور تحلیل کرد. بیشتر شرکتها در حال حاضر مشکل سرمایه در گردش دارند. البته این نیاز در تعریف طرح انتشار اوراق گواهی سپرده لحاظ شده است اما اینکه مؤسسههای مالی منابع بیشتری دارند نیست و بانکها لزوماً منابع بیشتری در دسترس ندارند که به بنگاهها برای تحقق اهداف تولیدشان بپردازند.

رشد محسوس و تقریباً شدید نرخ دلار در ماههای دی و بهمن قابل تأمل و محل سؤال خیلی از فعالان اقتصادی است. نرخ دلار طی ۹ ماه اول سال، تقریباً ثابت بود و حدود چهار درصد افزایش پیدا کرد. اما در دی و بهمن هر ماه بالای شش درصد رشد کرد. یعنی سه فصل تقریباً بدون تغییر اما دو ماه پرهیجان. شما این اتفاق زمستانی دلار را چگونه توصیف میکنید؟

بحث بازدهی داراییها را باید در مقطع زمانی مشخص در نظر بگیریم و درباره آن صحبت کنیم، دلیلی ندارد در یک مقطع زمانی داراییها با نرخ یکسان افزایش قیمت پیدا کنند. از طرفی وقتی درباره دلار صحبت میکنیم باید در نظر بگیریم که طبق اعلام مرکز آمار تا اواسط زمستان تورم نزدیک به ۲۰ درصد را تجربه کردیم و با توجه به آمارهای بانک مرکزی، تورم نزدیک به ۵۰ درصدی در این میان برداشت مردم هم از این دو رقم مهم است که البته سطح بیشتری از تورم را احساس میکنند. این یعنی ارزش پول در مقابل کالاها کاهش پیدا کرده است، پس انتظار داریم ارزش پولی ملی در برابر دلار و ارزهای دیگر که نسبت به ما تورم کمتری دارند کاهش پیدا کند. مردم در مورد این موضوع در سالهای اخیر بهخوبی مطلع شدهاند. طبیعی است در ابتدای سال داراییهای مردم بین بازارهای مختلف انتقال پیدا کند بسته به اینکه بانک مرکزی و مسئولان پولی چطور در این بازارها دخالت میکنند، نوساناتی را به شکل کاهش یا افزایش بازدهی داریم اما در پایان سال آن مولفهای که خودش را تحمیل میکند، تورم یا همان کاهش ارزش پول است که باید خودش را در نرخ ارز نمایش دهد و این خواهد آمد. ممکن است تأخیر بیفتد اما انعکاس آن حتمی است و به همین خاطر در پایان سال شاهد رشد نرخ دلار بودیم.

هم در سال ۱۴۰۱ و هم ۱۴۰۲، نرخ دلار در ماههای پایانی سال جهش کرد. سال ۱۴۰۱ بالای ۷۰ درصد و آخر سال حدود 40 درصد. آیا بازارساز نتوانست متناسب با تقاضای خرید، عرضه کند یا این میزان افزایش گریزناپذیر بود؟

به خاطر نرخ تورم و روند رشد نقدینگی، قیمت ارز نمیتواند افزایش پیدا نکند. سیاستگذار میتواند اگر منابع ارزی داشته باشد برای مدت کوتاهی جلوی رشد نرخ دلار را بگیرد، احتمالاً منابع انبوهی هم ندارد که برای چندین ماه یا چندین سال با عرضه ارز ارزان جلوی افزایش قیمت را بگیرد اما ندارد. از طرفی به خاطر بحران غزه و مشکلات عظیم مردم در آنجا و معادلات منطقه، انتظارات تورمی وجود دارد و مدیر بنگاه براساس همین سطح انتظارات، تقاضای آتی خودش برای خرید مواد اولیه را در پایان سال به بازار خرید منتقل میکند. البته بسیاری از راهها مسدود است و بیشتر واردات از طریق سهمیههای ارزی است که صمت باید توزیع کند. بازار ارز آنچنان بزرگ نیست که همه بتوانند در آن فعال باشند. از این نظر یعنی اگر محدودیتها نبود، شاید قیمت دلار بیش از این افزایش پیدا میکرد. اوراق ۳۰ درصدی کمی به روند رشد نرخ ارز توقف داد اما اثر انتظارات بسیار جدی است.

بازار سرمایه ۱۴۰۲ از نگاه برخی کارشناسان در ابتدای سال به عنوان بازار اول در بازدهی برای پایان سال پیشبینی شد. اما این اتفاق رخ نداد و بازدهی بورس در ۱۱ ماه اول زیر شش درصد و در رتبه آخر قرار گرفت. آسیبشناسی تحولات بورس نشان میدهد از نگاه بازیگرانش این بازار نیست بلکه به خاطر حجم بالای مداخلات دولتی در قیمتها نابازار بورس است. به نظر شما علل رکود و بازدهی پایین بورس چیست؛ دخالت دولت، فریز ارز، فوبیای ریزش شبیه سال ۱۳۹۹ یا سایر تهدیدها؟

کاملاً درست فرمودید هر سه عامل به نظر من مهم است. اینکه بازار سهام، نابازار است، همیشه بوده است. زمانهایی بازار مثبت بوده اما فعالان بازار به نابازار بودنش توجه نمیکردند، چون مطلوبشان بود. الان چون منفی است این نابازار بودن را اعلام میکنند. بسیاری از بنگاههایی که در بازار سرمایه سهامشان خرید و فروش میشود، هم از منظر فروش محصولاتشان و هم خرید نهادهای تولید از سوی دولت کنترل میشوند. خریدار نهایی محصول بسیاری از این شرکتها دولت است و بسیاری هم فروشنده مواد اولیه به آنها را باز دولت تشکیل میدهد و میتواند در قیمتهای آنها اعمال نظر کند. بنابراین بورس نمیتواند شفاف و روشن باشد در این نابازار اطلاعات به درستی به گردش در نمیآید. اطلاعات پنهانی زیادی وجود دارد که از بازار بودن آن میکاهد. در سال گذشته البته این نابازار شدت بیشتری گرفت چون دخالتهای متعدد در حوزههای مختلف بنگاههای بورسی از کارایی آن نابازار قدیمی کاست در مورد ترکیب سهامداران هم به گونهای است. که وزن بیشتر را به سمت سرمایهگذاران برده است و طبیعت این جنس از سرمایهگذاران بسیار فرارتر هستند، به گونهای که با تحلیل کمعمق از بازار خارج با وارد میشوند. این میتواند نوسانات زیادی را در بازار به وجود بیاورد. این بحثها البته همیشه بوده و از سال ۱۳۹۹ بیشتر شده است. با لحاظ افزایش قیمت ارز در سال گذشته و قیمت دارایی بنگاههای بورسی سطح قیمت آنها اصولا باید افزایش پیدا کرده باشد اما دخالتها چشمانداز سودآوری این بنگاهها را متناسب با ارزش (قیمت) آنها نشان نداده است.

من از کسانی بودم که پیشبینی کرده بودم بازار سهام در سال ۱۴۰۲ با توجه به رکود مسکن میتواند حرکت کند و بازدهی قابلتوجهی در مقایسه با تورم شکل دهد. اما همانطور که شما اشاره کردید، این اتفاق به هیچ وجه نیفتاد. هرچند نسبت P بر E، عدد بسیار خوبی بود. به نظر من با توجه به سه صنعت خودرو، فولاد و پتروشیمی که نقش مهمی در تعیین روند شاخص دارند میتوان به این پرسش پاسخ کاملتر داد. فولاد و پتروشیمی بهخاطر قیمت نهادهها و همچنین کاهش قیمتها در سطح بینالمللی و همچنین نگرانی تولیدکنندهها نسبت به کمبود و توقف ۵۰ روزه گازرسانی به تولید در وضعیتی بودند که حاشیه سود آنها را کاهش داد. از طرفی عدم افزایش قیمت دلار انگیزه لازم برای حرکت بورس را به وجود نیاورد در سال ۱۴۰۲ سختگیریهای مالیاتی برای بنگاهها هم بر این موضوع مؤثر بود. این موارد در کنار اوراق ۳۰ درصدی نظر برخی را به این سمت جلب کرد که از سهام به سمت صندوقهای درآمد ثابت و اوراق بدهی که مدتها ۳۰ درصد سود داشت و اواخر سال با انتشار اوراق بانک مرکزی انتظار برای افزایش سود آنها ایجاد شد حرکت کنند و اینگونه شد که قیمت سهام بالا نرفت، اما به هر حال در یک فرصتی احتمال صعود هست.

چشمانداز بازار دلار در سال جدید را چطور میبینید؟

تا وقتی تورم داریم، باید منتظر افزایش قیمت دلار هم باشیم نقش بازارساز و نقش دولت تنها با اتکا به منابعی که دارد این است که بخشی از این روند افزایشی را جبران کند. این منابع هم نه دائمی است و نه نامحدود، بنابراین قدرت دولت برای کنترل نرخ دلار محدود است، فقط میتواند اجازه افزایش را ندهد که این هم باعث هدررفت منابع محدود ارزی میشود. از اینرو تا زمان تورم بالا و کاهش ارزش پول وضعیت دلار هم همین خواهد بود. در سال ۱۴۰۳ نرخ تورم بعید است کمتر از ۴۰ درصد باشد. پس این انتظار باید وجود داشته باشد که بهطور میانگین ارزش پول ملی ۴۰ درصد کاهش پیدا میکند، اما این میانگین میتواند برحسب میزان دسترسی به منابع ارزی تغییر کند. اگر این منابع در اختیار باشد که البته برمیگردد به حجم صادرات و واردات، در این صورت درصدی از کاهش ارزش پول ملی را جبران خواهد کرد. به نظر نمیرسد در سال ۱۴۰۳ حداقل بر اساس صحبتهایی که شده شرایط نسبتاً مناسبی را که برای فروش نفت در سال گذشته بود، بتوانیم تکرار کنیم البته امیدواریم این گونه نباشد. اما در هر حال شرایط سختی در منطقه وجود دارد. بازار ارز ما بازار خاصی است؛ بازاری که دولت در دو طرف عرضه و تقاضا نقش اساسی دارد. این مدل باعث میشود نتوانیم نرخ مشخصی برای بازار ارز پیش بینی کنیم نرخ تصمیم دولت است با توجه به اختیاراتی که در این بازار دارد. دولت هم توان مشخصی دارد که با نرخ تورم بالا از آن کاسته میشود. بنابراین برآورد من از نرخ ارز در سال جاری این است که بر اساس پیشبینی از تورم و شرایط سیاسی که ممکن است به سهولت سال پیش نباشد طبعاً نرخ ارز فزاینده خواهد بود اما اینکه چه میزان به سیاستهای اقتصادی و تصمیمات دولت مرتبط است.

آقای دکتر سوری در سال ۱۴۰۱ در شرایط تورم ۴۶ درصدی نرخ دلار ۷۸ درصد جهش کرد. این نشان میدهد احتمال دارد مؤلفههای اثرگذار روی نرخ دلار به گونهای شود که میزان رشد نرخ از سطح تورم هم جلوتر بزند یا برعکس.

بستگی به این دارد که دولت چقدر حاضر است منافع بلندمدت را فدای منافع کوتاهمدت بکند و چقدر منابع امسال در دسترسش باشد. اگر دولت حاضر باشد منابع ارزی قابل استفاده در بلندمدت را در کوتاهمدت بفروشد، طبعاً میتوانند نرخ دلار را تا رشد کمتر از تورم کنترل کنند. اما این پایدار نیست.

توجه سیاستگذار در سالهای اخیر به سمت کنترل نقدینگی جلب شده است. کمیتهای سالهاست در بانک مرکزی تشکیل شده با عنوان کمیته نقدینگی تا آن را کنترل کنند. بنابراین مسأله رکود را حاضر است بپذیرد فشار روی کنترل نقدینگی ادامه دارد. اگر سیاستگذار منابع داشته باشد، پیشبینی این است که سعی کند دلار را ارزان نگه دارد. حاصل آن هم در صورت تداوم رکود بیشتر و افزایش واردات است. تجربه این مدل سیاستگذاری را داریم؛ در دولتی که نفت با قیمت ۱۴۰ دلار فروش میرفت واردات به قدری شد که صنایع داخلی آسیب جدی دید؛ از جمله دیوار پیشساخته و صنایع دستی وارد شد. در سال ۱۴۰۲ چند اتفاق رخ داد؛ بحث روابط با عربستان مثلاً یک نمونه آن است. سختگیری دولت آمریکا نسبت به فروش نفت در مقایسه با زمان ترامپ در دو سال گذشته هم کمتر بود. اما اینکه در سال جاری تا چه حد بتوانیم فروش نفت را ادامه بدهیم، موضوعی است که کارشناسان مسائل سیاسی باید بررسی کنند. از طرفی بحران خاورمیانه هم مطرح است و تنشهای اوکراین هم میتواند در آینده به ما هم ارتباط پیدا کند. با سرجمع این مسائل میشود گفت در سال جدید گشایشهای عمدهای متاسفانه در حوزه تحریمها صورت نخواهد گرفت. تلاش دولت هم برای اینکه بتواند منابع ارزی برای واردات کالاهای اساسی تأمین کند ادامه خواهد داشت. به این ترتیب روشن است. که نرخ ارز افزایشی خواهد بود، اما میزان افزایش آن بستگی به این مؤلفههایی دارد که اشاره کردم. نرخ رشد ارز لزوما با نرخ رشد نقدینگی متناظر نیست، اما جهت آن به سمت بالاست. شدت این جهت هم بستگی به متغیرهای اصلی دارد. چون مردم نرخ ارز را خوب دنبال میکنند، سیاستگذار تمام تلاش خود را به خرج میدهد تا نرخ رشد آن را زیر تورم نگه دارد اما اواخر سال گذشته بعد از انتخابات دیدیم نرخ ارز حرکتهایی کرد که در کنترل سیاستگذار نبود. پس بستگی به ذخایر ارزی تحت کنترل دولت دارد. اما گرایش سیاستگذار این است که رشد نرخ ارز کمتر از نرخ تورم باشد.

اگر موافق باشید به «گرانترین بازار مصرفی ایرانیها» بپردازیم. وقتی روند بازارها را از سال ۱۳۹۷ به بعد یعنی عصر جهش قیمتها نگاه میکنیم، میبینیم بازار مسکن از دو جا آسیب میبیند. وقتی دلار جهش میکند مثل سال ۱۳۹۷ مسکن با تأخیر از این موضوع دنبالهروی میکند. وقتی هم مثل سال ۱۴۰۰، بازارها به دلیل شرایط «برزخ مانند» در وضعیتی قرار میگیرند که سرمایهگذارها «ریسک ورود به آنها» را احساس میکنند، باز سرمایهها به سمت بازار ملک میآید و آنجا هم این بازار با رشد قیمت مواجه میشود. به خاطر همین است که طی این شش سال یک «تورم تاریخی» در بازار مسکن به ثبت رسید با این تصویر گذشته، شما آینده قیمت مسکن را چطور میبینید؟

بازار مسکن یک بازار خاص است، چون دولت کمترین نقش را در آن دارد. همه مردم هم به نوعی در این بازار فعالیت میکنند؛ عدهای متقاضی هستند، عدهای هم سازنده به صورت سنتی هم نشان داده شده که برخلاف بازار سرمایه و بازار ارز که دولت در آنها نقش دارد و میتواند روی داراییهای مردم تأثیرگذار باشد، بازار مسکن یک پناهگاه امن برای سرمایههای مردم است. بنابر این همه سعی میکنند منابع خودشان را به آنجا منتقل کنند. خوبی بازار مسکن هم این است که نیاز به تخصص ندارد. همه به محض آنکه یک پس انداز کوچک به دست میآورند، سعی میکنند در این بازار اقدام کنند. فردی که مسکن ندارد به دنبال خرید آن میرود و فردی هم که آپارتمان دارد سراغ بزرگتر کردن آن میرود. افرادی که هیچ کار سرمایهگذاری بلد نیستند هم برای این اقدام به بازار مسکن میآیند. این فشار از آنجایی است که در ایران بازار مناسبی به معنای بازار واقعی نه نابازار برای سرمایهگذاری افراد در مقیاس مختلف وجود ندارد. اگر باشد، دلیلی ندارد یک خانوار وقتی مالک یک آپارتمان است برای خرید بعدی تلاش کند، بلکه سرمایهاش را به بازار سرمایه میبرد. بنابراین تا این مسأله کهنه حل نشود، مسکن همچنان بازار امن خواهد بود و سرمایههایی که میتوانند از طریق بازار سرمایه به تولیدی تبدیل شوند که بتوان با صادرات آن ارز به دست آورد، تبدیل میکند به خشت و گل و از بین بردن فضای زندگی شهروندان ساختمان، قابل مبادله نیست و از مرزها خارج نمیشود در حالی که سرمایهها باید به کالای قابل مبادله تبدیل بشود تا برای اقتصاد ما ارزآوری داشته باشد. در سال ۱۴۰۳ به نظرم تغییری در شرایط و انگیزههای بازار مسکن رخ نمیدهد، اما یک بحث وجود دارد و آن مالیات بر عایدی سرمایه است. این مالیات اگر اجرایی شود بسیاری از نقل و انتقالات این بازار را از بین میبرد و باعث کاهش سرمایهگذاری در ساخت مسکن میشود و تاثیر نامناسبتری روی قیمت مسکن میگذارد. مالیاتها الزاماً از فردی که فکر میکنیم باید گرفته شود، دریافت نمیشود. افراد بر حسب وضعیتی که دارند میتوانند مالیات را به طرف مقابل منتقل کنند؛ فروشنده به خریدار منتقل کند، یعنی فردی که مثلاً مورد موردنظر سیاستگذار نیست.

بازار مسکن در ۱۱ ماه اول سال ۱۴۰۲ با رشد بالای ۷۰ درصدی قیمت مسکن روبهرو شد که جهش شدیدی است. از طرفی حجم خرید آپارتمان در تهران در همین سالی که گذشت به پایینترین میزان طی ۱۰ سال گذشته رسید. این دو تغییر غیر همجهت قیمت و معاملات میگوید در این بازار نه تنها خریدار مصرفی که خریدار سرمایهای هم مثل قبل توان خرید ندارد به نظر شما آیا سقف رشد قیمت مسکن پر شده است و مثلاً اگر نرخ دلار به رشد خود در سال جدید ادامه دهد، ممکن است تورم مسکن به میزان تورم ارزی نشود؟

من خیلی وقت است که فکر میکنم سقف رشد قیمت مسکن پر شده است. اما حجم معاملات سفتهبازانه به قدری زیاد است که هنوز تحرکاتی دارد. اما افزایش قیمت در سالهای گذشته و عدم رشد درآمدها به اندازه تورم مسکن، تقریباً این بازار را از دسترس خانوارها خارج کرده است، بهویژه در شهرهای بزرگ وضعیت ما مثل فردی است که در سنگاپور یا کره زندگی میکند. آرزوی داشتن یک خانه ۳۰ متر مربعی برای خیلیها دستنیافتنی شده است. این در حالی است که کشور ما یک کشور پهناور است و نباید به این وضعیت میرسیدیم. وضعیت جاری مسکن برای دولت هم پیچیده شده است. رسیدگی به این بحران بزرگ نیازمند استراتژیهای چندوجهی است. من خودم هیچ چشمانداز حل نزدیک را نمیبینم، رکود مسکن به قدری است که حتی معاملات با هدف حفظ قدرت خرید هم از ناحیه افراد کم شده است. دولت به سمت خانهسازی میرود، اما درک درستی در این مسیر وجود ندارد. دولت به دنبال بهبود اوضاع زندگی و منطقهای بازار مسکن است، اما طرحی برای این هدف وجود ندارد. الان یک توزیع جغرافیایی از سمت شهرهای بزرگ به شهرهای کوچک را میبینیم؛ اینکه افراد به سمت شهرهای کوچک میروند و زمین میخرند تا خودشان بسازند. آنجا هم قیمت ملک با تبدیل زمین کشاورزی به مسکونی در حال افزایش است. به نظر میرسد نسیهفروشی در این بازار در حال شکل گرفتن است. در سال جدید احتمالاً حقوقیهای بازار ملک به سمت فروش نسیه زمین و ساختمان رو میآورند و ممکن است اول قیمت بالا پیشنهاد کنند اما در نهایت مجبور میشوند با نرخ پایینتر از نرخ بهره املاک را واگذار کنند چون به منابع حاصل از آن نیاز دارند. اما اینکه بشود چیزی را حل کرد، به صورت اصولی هماهنگیهای عمومی خصوصی را میطلبد و نوآوریهای تأمین مالی نیاز دارد. بهخصوص کنترل قیمت زمین لازم است بازار سرمایه هم شاید بتواند کمکهایی در زمینه صندوق املاک و مستغلات به بازار مسکن ارائه کند. اما در کل من نمیبینم در سال ۱۴۰۳ وضعیت بازار مسکن بهتر شود.

آقای دکتر سوری؛ شما نسبت به تنظیم تورم مسکن با مالیات یک نظر کارشناسی دارید و اینکه مالیات نمیتواند باعث کنترل رفتارهای سفتهبازانه مسکن شود. این دیدگاه شما تا حدودی با دیدگاه دکتر عبده تبریزی متفاوت است. به نظر شما یک عوارض شهری واقعی در تهران نمیتواند جلوی رفتارهایی را که به هیجان بازار کمک میکند، بگیرد؟

درمورد سیاستهای مالیاتی دو کاربرد مطرح است. یکی درآمدزایی برای دولت و جنبه مهمتر، ابزار سیاستگذاری اقتصادی آن است. فعلاً دولت فقط به عنوان یک ابزار درآمدی به مالیات ملکی نگاه میکند که میبینیم حداقل در بخش مسکن محقق نمیشود، چون این بازار را نمیشناسد. شما فرمودید کسی که یک یا دو مسکن دارد، با مالیات دومی یا بیشتر را به بازار عرضه کند. آیا واقعاً کسی سه یا چهار خانه دارد و آنها را خالی نگه میدارد؟ بپرسیم چرا این کار را میکند یعنی برایش صرف میکند که خالی نگه دارد؟

برای این مالک صرف میکند خالی بگذارد چون در بلندمدت، عایدی آن قابل توجه و بیشترین است.

سوری: با اجاره دادن، عایدی سالانه را هم میتواند کسب کند.

اما اجاره دادن دردسرهای خاص خودش را برای مالکان دارد.

پس این موانع را باید از سر راه مالکان برداشت. اجارهنشینی که اتفاق بدی نیست. دو مالک میتوانند همزمان اجارهنشین باشند به این صورت که آپارتمانهایشان را که در دو منطقه متفاوت است به هم اجاره دهند. این ایراد نیست اما اگر اجارهنشینی اجبار باشد و بخش زیادی از هزینه زندگی مردم را ببلعد، این اشکال است که باید برطرف شود. من معتقدم مالکان بیش از یک خانه، آن را اجاره میدهند. از خانههای خالی هم هیچوقت تعریف درستی ارائه نشد، به همین خاطر هم دولت در مالیاتستانی از این خانهها ناموفق بود چون به این سوال پاسخ داده نشد که چرا مالک یک خانه میخواهد آن را خالی رها کند. اگر به خاطر قانون است باید آن قانون درمان شود. نکته دیگر که مطرح کردید درمورد درآمد شهرداریها و عوارض محلی است. این کاملا حرف درستی است که هر فردی بسته به نوع مسکنی که دارد، میتواند یک معیار از استفادهاش از خدمات شهری باشد و باید بهای خدمات را بپردازد. نمیدانم چه مشکلی وجود دارد که این بحث بهرغم آنکه از ۲۰ سال پیش مطرح بوده هیچوقت در شهرداری به نتیجه نرسید. شهرداری به عنوان دولت محلی درآمدهایی باید داشته باشد که بودجهاش را از شهر تأمین کند، نه اینکه فقط از تراکمفروشی، منابع به دست بیاورد اما اینکه این مالیات شهری چه اثری روی قیمت مسکن خواهد گذاشت به نظر من جزئی است، به خاطر اینکه تورم عمومی مثل رودخانهای است که همه متغیرهای اقتصادی را جلو میبرد. آن تورم به قدری شدت دارد که بر همه اثر گذار است. شکی هم نیست اگر ۸۰ میلیون نفر بخواهند در تهران جمع شوند، مسکن گران خواهد شد.

آقای دکتر عبده تبریزی توصیه شما به فعالان بازار سرمایه در سال جدید چیست؟ آیا باید افق نگاهشان به این بازار از حالت دید نزدیک تغییر کند؟ یا اینکه اساساً دولت باید رفتار خود را اصلاح کند؟

کشور ما در حال حاضر در بحث مالیات با وضعیت متفاوت از قبل روبهرو شده است. دولت عملاً در حوزه مالیات اصلاحاتی را آغاز کرده است. مثلاً در مالیات بر عایدی سرمایه اصلاحاتی کرده است. اما در مجمع تشخیص متوقف شده است. در حوزههای دیگر مالیاتی هم منابع در حال تقویت شدن است ما کشوری بودیم که ۱۵ سال پیش اصلاً چنین مالیاتهایی مثل عایدی سرمایه با ارزش افزوده نداشتیم. پس دولت منابع جدیدی پیدا کرده است. حجم مالیاتها هم در حال تغییر است. اما در بحث مسکن باید. توجه کنیم که شهرداریها هزینه شهر را از شما میگیرند اما مثلاً ۱۰ سال پیش به شکل تغییر کاربری و مواردی از این دست بود. قبل تر از این هم این عوارض را اخذ کردند اما با اسامی دیگر اما در جای درستی این عوارض گرفته نمیشود و هزینه نمیشود. متأسفانه هنوز هم بودجه شهر کسری دارد. اگر در دولت کسری بودجه باعث تورم میشود، در شهرداری کسری بودجه باعث تخریب شهر شده است، با همین تراکمهای زیاد و آلودگی و ترافیک وحشتناک در تهران، اثر اینها تقریباً به اندازه تورم در اقتصاد است. چون آنها همان قدر مخرب بودهاند که تورم مثل روز روشن است که اگر امکانات کاری در جاهایی که زمین ارزان است ایجاد کنیم مردم از تهران و شهرهای بزرگ به آن سمت حرکت میکنند. اما دولت برنامهای در این مسیر ندارد. قیمت زمین یک عامل اصلی است و فکر میکنم آقای دکتر سوری با مالیات بر زمین مخالف نباشند تا قیمت زمین را کنترل کنیم و بحث مسکن مردم حل شود درباره سوال بورسی شما هم فکر میکنم حداقل طی سه ماه آتی گرایش به سمت سهام آنطور عمده نخواهد بود. گرایش به سمت صندوقهای درآمد ثابت خواهد بود و نقش آنها بیشتر میشود. لذا حرکت به سمت سهام به شکلی که قیمتها افزایش پیدا کند نخواهد بود.

آیا بانک مرکزی در سال جدید سراغ انتشار اوراق با سود ۳۰ درصد خواهد رفت؟

بین مقامات دو جور صحبت میشود. وزارت اقتصاد میگوید جریان موقت بود اما بانک مرکزی چیز دیگری میگوید. اما موضوعی که روشن است، اینکه نرخ بهره بدون ریسک الان به ۳۲ درصد رسیده است. در این معادله برای بانکها شرایط خیلی تغییر میکند و نمیشود به آنها گفت با سود ۲۵ درصد تسهیلات پرداخت کنند. بقیه سیاستهای پولی هم متناسب با این وضعیت تغییر میکنند خیلیها البته با بالا رفتن نرخ سود مشکل دارند اما فعلا اینجا هستیم و اگر درست عمل کنیم میتوانیم بهتدریج نرخ را پایین بیاوریم نرخ بالا ناگهان کاهش پیدا نمیکند نمیشود در کوتاهمدت کشور را تعطیل کرد تا تورم ۵۰ درصدی را به نصف رساند. بنابراین تغییر نرخها زمانبر است.

آقای دکتر سوری، در سال جدید به نظر شما کدام بازار، رتبه اول بازدهی را به خود اختصاص میدهد؟

به نظر میرسد بازار اوراق با درآمد ثابت و حتی نرخ بهره بانکها با توجه به اینکه ریسکی در مقایسه با بقیه بازارها ندارند، در سال جاری بهتر از سایر بازارها جواب خواهد داد. تفاوت این دو آن است که با هر مبلغی میشود در آن حضور داشت. بازار مسکن مبالغ بالایی را میطلبد بازار ارز که به شکل قانونی قابل ورود نیست بازار طلا و سکه هم ریسک مالیاتی دارد اما بازارهای درآمد ثابت بازار مناسبی برای سال آینده بهنظر میرسد.