بار درآمدهای مالیاتی بر دوش بخش خصوصی

دادهها نشان میدهند در فاصله سالهای ۱۳۸۰ الی ۱۴۰۱، حدود ۳۷.۶ درصد از درآمدهای مالیاتی دولت از طریق اشخاص حقوقی یا همان سود شرکتها تأمین شده که این امر حکایت از فشار نظام مالیاتی بر روی بخش خصوصی دارد؛ این در حالی است که بخش دولتی که بخش اصلی اقتصاد ایران را تشکیل میدهد و یک رقیب جدی برای بخش خصوصی است، مالیات بسیار کمی میپردازد؛ به نحوی که سهم بخش دولتی از کل مالیات اشخاص حقوقی برابر با ۱۲.۵ درصد، و سهم بخش خصوصی برابر با ۸۷.۵ درصد است.

به گزارش اکونگار به نقل از اقتصاد آنلاین، مالیات، همواره یکی از موارد بحث برانگیز در بودجه دولت در ایران بوده است. در حال حاضر، بسیاری از کارشناسان معتقدند که درآمدهای مالیاتی در ایران بسیار پایینتر از میزانی است که در سایر کشورهای دنیا اخذ میشود.

از سوی دیگر، بسیاری از کسب و کارها همواره از پرداخت مالیاتهای بالا در کشور انتقاد کردهاند و آن را مانع بزرگی بر سر راه توسعه کشور میدانند. نکته جالب این است که دادههای موجود، هر دو ادعای بالا را تأیید میکند. از طرفی ایران نسبت به سایر کشورهای دنیا مالیات کمتری دریافت میکند و از سوی دیگر، پایههای مالیاتی فعلی، فشار بالایی را به کسب و کارهای کشور وارد می آورد.

این نکته بر کسی پوشیده نیست که در سرتاسر دنیا، مالیات مهمترین منبع درآمدی برای دولتها به شمار می رود. همچنین مالیات نوعی تأمین مالی سالم است که در بیشتر موارد، منجر به افزایش نرخ تورم نمیشود؛ ضمن اینکه یکی از مهمترین ابزارها برای کاهش نابرابری در جامعه به شمار می رود و دولتهای مختلف سعی میکنند تا زیرساختهای کشور را برای رشد اقتصادی آماده کنند و با اخذ مالیات از افرادی که با استفاده بیشتر از امکانات عمومی، درآمد بیشتری دارند، منابع لازم برای کمک به فقرا را فراهم کنند.

در این میان، مطالعات مختلفی در سرتاسر دنیا وجود دارد که تأثیر مالیاتها بر کاهش نابرابری را تأیید میکند؛ اما نکته مهم استفاده درست از ابزارهای مالیاتی است؛ چراکه تعریف ناصحیح پایههای مالیاتی، نه تنها اهداف این سیاست را محقق نمیکند، بلکه باعث فشار بیشتر به جامعه میشود.

آیا مالیات در ایران کم است؟

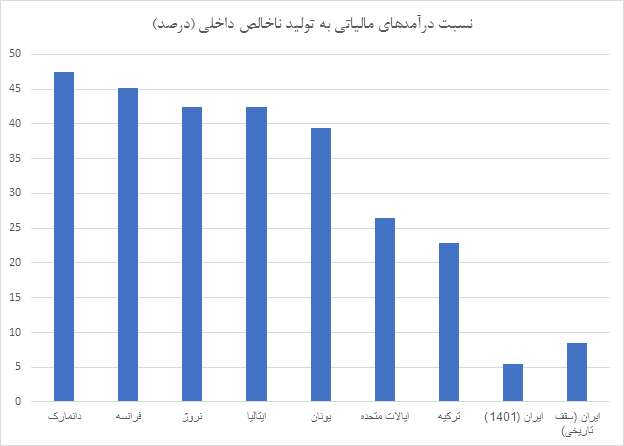

به طور کلی، برای مقایسه میزان استاندارد دریافت مالیات در سایر کشورهای دنیا، از شاخص نسبت مالیات به تولید ناخالص داخلی استفاده میشود. به طور میانگین، نسبت مالیات به تولید ناخالص داخلی در کشورهای عضو OECD برابر ۳۴.۱ درصد است که در این بین، نسبت مالیات به تولید ناخالص داخلی در کشور دانمارک برابر با ۴۷.۴ درصد، در فرانسه برابر با ۴۵.۲ درصد، در ایتالیا برابر با ۴۲.۴ درصد، و در آلمان برابر با ۳۹.۳ درصد است؛ این در حالی است که نسبت مالیات به تولید ناخالص داخلی در ایران در سال ۱۴۰۱ تنها ۵.۵ درصد است. همچنین این نسبت تنها در سال ۱۹۹۹ میلادی به بیشترین مقدار خود در سطح ۸.۵ درصد رسیده است.

نمودار زیر، نسبت مالیات به تولید ناخالص داخلی را در ایران و تعدادی از کشورهای منتخب نشان میدهد.

این مقایسه نشان میدهد دولت نتوانسته از ابزار مالیات به خوبی استفاده کند و باید در سالهای آتی برنامه مناسبی برای رشد درآمدهای مالیاتی خود داشته باشد.

مالیات در بودجه، ابزار فراموش شده تأمین مالی سالم

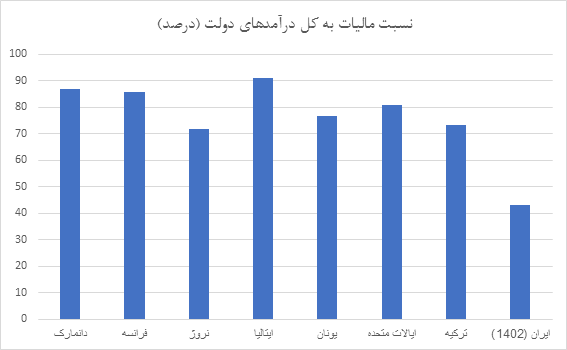

در حال حاضر درآمدهای مالیاتی حدود ۴۳ درصد از درآمدهای دولت را در بودجه سال ۱۴۰۲ تأمین میکند و این در حالی است که به طور میانگین این نسبت در کشورهای عضو OECD برابر با ۷۳.۶ درصد است. در این بین، نسبت مالیات به تولید ناخالص داخلی در کشور دانمارک برابر با ۸۷ درصد، در فرانسه برابر با ۸۵.۸ درصد، در ایتالیا برابر با ۹۱ درصد، در ترکیه برابر با ۷۳.۱ درصد، و در ایالات متحده برابر با ۸۰.۸ درصد است.

نمودار زیر، نسبت مالیات به بودجه دولت را در ایران و تعدادی از کشورهای منتخب نشان میدهد.

در حالی که در دنیا تلاش میشود تا با استفاده از مالیات به عنوان درآمد پایدار هزینههای دولتی تأمین شود، در ایران اتکای بودجه دولت به نفت باعث شده تا مالیات به عنوان یک ابزار تأمین مالی پایدار، به فراموشی سپرده شود؛ هر چند در سنوات گذشته این روند به دلیل تحریم ها و کاهش دسترسی به درآمدهای ارزی حاصل از فروش نفت، کمی اصلاح شده است؛ اما باید توجه داشت که عدم توجه به درآمدهای پایدار، کسری بودجه ساختاری و احتمال افزایش کسری بودجه را افزایش میدهد؛ چراکه درآمدهایی مانند درآمدهای نفتی، فصلی هستند و در مواقع بسیاری مانند شرایط تحریم، تغییرات قیمت نفت در دورههای مختلف، امکان تحقق صد درصدی را ندارند.

اگر سهم مالیات از درآمد دولت کم است، چرا کسب و کارها ناراضیاند؟

حال این سوال پیش میآید که اگر سهم مالیاتها از درآمدهای دولت کم است، چرا کسب و کارها ناراضیاند و شاخصهای مختلف وضعیت کسب و کارها در پرداخت مالیات را در موقعیت نامناسبی نشان میدهد. برای پاسخ به این سوال باید سهم پایههای مالیاتی مختلف از کل درآمدهای مالیاتی در بودجه را در دو دهه گذشته بررسی کنیم.

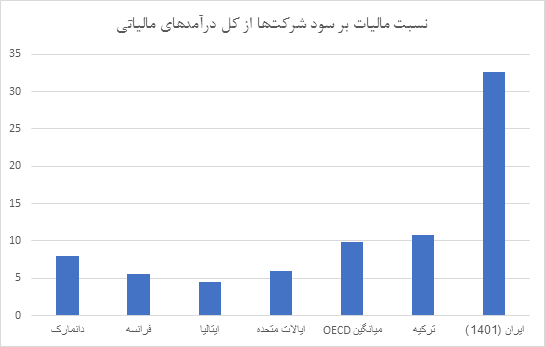

از سال ۱۳۸۰ الی ۱۴۰۱، حدود ۳۷.۶ از درآمدهای مالیاتی دولت را مالیات اشخاص حقوقی تشکیل میدهد که همان مالیات بر سود شرکتها است و این در حالی است که سهم مالیات بر سود شرکتها در بسیاری از کشورها بسیار پایین و کمتر از ۱۰ درصد است.

میانگین سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت در کشورهای عضو OECD، برابر با ۹.۸ درصد است؛ ضمن اینکه در این بین، سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت در کشور دانمارک برابر با ۷.۹ درصد، در فرانسه برابر با ۵.۶ درصد، در ایتالیا برابر با ۴.۴ درصد، در ترکیه برابر با ۱۰.۷ درصد، و در ایالات متحده برابر با ۶.۰۳ درصد است.

نمودار زیر سهم مالیات بر سود شرکتها از کل درآمدهای مالیاتی دولت را در ایران و تعدادی از کشورهای منتخب نشان میدهد.

در واقع در حالی که تمام دنیا سعی میکنند تا سهم مالیات از سود شرکتها را کاهش دهند، تغییرات جدیای در این عنوان در ایران صورت نگرفته است و اتفاقا یکی از اصلیترین پایههای مالیاتی، مالیات بر سود شرکتها است.

این در حالی است که بخش دولتی که بخش اصلی اقتصاد ایران را تشکیل میدهد و یک رقیب جدی برای بخش خصوصی است، مالیات بسیار کمی میپردازد. سهم بخش دولتی از کل مالیات اشخاص حقوقی برابر با ۱۲.۵ درصد، و سهم بخش خصوصی برابر با ۸۷.۵ درصد است. این مسئله باعث میشود تا بخش خصوصی توان خود را برای فعالیت و رقابت در بازار از دست بدهد.

در واقع در صورتی که دولت بخواهد درآمدهای مالیاتی خود در سالهای آینده را افزایش دهد، باید به جای افزایش مالیات بر سود شرکتها، سراغ پایههای مالیاتی موثرتری برود که سالها است در دنیا در حال استفاده است ولی در ایران کاربردی ندارد.

مالیات بر مجموع درآمد

در صورتی که بسیاری از کشورها از مالیات بر درآمد به عنوان یک پایه مالیاتی بسیار موثر برای شناسایی درآمد شهروندان و اخذ مالیات از آنها استفاده میکنند، بودجه دولتی در ایران توجه قابل قبولی به این مساله ندارد؛ به نحوی که به طور میانگین سهم مالیات بر درآمد از کل درآمدهای مالیاتی از سال ۱۳۸۰ الی ۱۴۰۱، برابر با ۱۴.۸ درصد بوده و این در حالی است که سهم مالیات بر درآمد از کل درآمدهای مالیاتی به طور میانگین در کشورهای عضو OECD برابر با ۲۳.۹ درصد است.

همچنین سهم این نوع مالیات از کل درآمدهای مالیاتی در کشور ایالات متحده برابر با ۴۲.۱ درصد، در دانمارک برابر با ۵۲.۲ درصد، در ایتالیا برابر با ۲۵.۹ درصد، و در آلمان برابر با ۲۶.۶ درصد است.

اما این پایه مالیاتی چیست؟ به طور کلی در طول یک بازه مالی، مردم از طریق فرمهایی تمام درآمدهای خود در مدت زمان مورد نظر را اعلام میکنند؛ ضمن اینکه این درآمدها لزوما از طریق شغلهای کارمندی نیست و تمامی درآمدهای فرد باید لحاظ شود. در عین حال باید توجه داشت در صورتی که درآمدهای اظهار شده با درآمد واقعی افراد تفاوت داشته باشد، فرد مشمول جریمههای سنگین خواهد شد.

سپس با توجه به میزان درآمد فرد از وی مالیات اخذ میشود. به عنوان مثال، به بررسی مالیات بر درآمد در ایالات متحده میپردازیم.

این توضیح برای مالیات متأهلین در سال ۲۰۲۲ میلادی تهیه شده است.

در صورتی که درآمد سالانه تا ۱۹۴۰۰ دلار باشد، باید بین ۰ الی ۱۰ درصد از آن به عنوان مالیات پرداخت شود. در صورتی که درآمد بین ۱۹۴۰۰ الی ۷۸۹۵۰ دلار باشد، باید الی ۱۲ درصد از آن به عنوان مالیات پرداخت شود.

در صورتی که درآمد بین ۷۸۹۵۰ الی ۱۶۸۴۰۰ دلار باشد، باید الی ۲۲ درصد از آن به عنوان مالیات پرداخت شود.

در صورتی که درآمد بین ۱۶۸۴۰۰ الی ۳۲۱۴۵۰ دلار باشد، باید الی ۲۴ درصد از آن به عنوان مالیات پرداخت شود.

در صورتی که درآمد بین ۳۲۱۴۵۰ الی ۴۰۸۲۰۰ دلار باشد، باید الی ۳۲ درصد از آن به عنوان مالیات پرداخت شود.

در صورتی که درآمد بین ۴۰۸۲۰۰ الی ۶۱۲۳۵۰ دلار باشد، باید الی ۳۵ درصد از آن به عنوان مالیات پرداخت شود.

در صورتی که درآمد فرد بیشتر از ۶۱۲۳۵۰ دلار باشد، باید ۳۷ درصد از آن را به عنوان مالیات پرداخت کند.

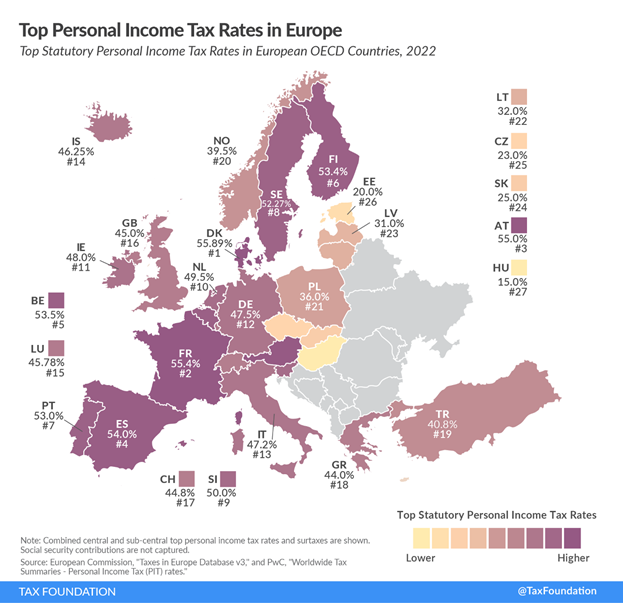

همچنین نقشه زیر حداکثر نرخ مالیات بر درآمد را در اروپا نشان میدهد.

این در حالی است که به دلایل مختلف مانند عدم شفافیت حسابها، امکان شناسایی تمام درآمدهای افراد در ایران وجود ندارد. همچنین مشاغل و فعالیتهای بسیاری هستند که مالیات موثری بر درآمد حاصل از آنها وجود ندارد. البته یکی از دلایل اصلی فرارهای مالیاتی نیز همین عدم شناسایی کامل درآمدها است.

تاریخچه مالیات بر مجموع درآمد در ایران و دنیا

تاریخچه مالیات بر مجموع درآمد به حدود دو قرن پیش باز میگردد. مالیات بر مجموع درآمد، از سال ۱۷۹۹ در زمان جنگهای ناپلئونی در در انگلستان وضع شد. در آمریکا نیز از سال ۱۹۱۳ این نوع مالیات راه خود را به ایالات متحده باز کرد. در حال حاضر نیز بسیاری از کشورها از این قانون جهت تأمین مالی سالم و پایدار استفاده میکنند.

در ایران نیز برای نخستین بار از سال ۱۳۰۹ پای مالیات بر درآمد در نظام مالیاتی کشور باز شد. طبق این قانون، بر درآمد اقشار، تجار، اصناف، دلال، حق العمل کار، وکلا، عطبا و کسانی که از عواید مملکتی و بلدی ایران حقوق میگیرند به استثنای بعضی از گروهها مانند نظامیان، مالیات وضع شد.

همچنین جریمههایی مانند پرداخت دو برابری، برای کسانی که از مالیات فرار کرده و یا در اظهار درآمدهای خود کوتاهی میکنند وضع شد. این شروعی بود بر تحول نظام مالیاتی ایران. در سالهای پس از آن نیز این قانون توسعه پیدا کرد اما نهایتا در سال ۱۳۸۰ از قوانین مالیاتی کشور حذف شد.

راه حل چیست؟

همانطور که پیشتر گفته شد، قطعا باید دولت درآمدهای مالیاتی خود را افزایش دهد اما افزایش فشار بر پایههای مالیاتی فعلی کمکی به اقتصاد کشور نخواهد کرد و تنها فشار را بر روی مردم و بخش خصوصی افزایش میدهد. در واقع یکی از دلایل اصلی نارضایتی موجود از نظام مالیاتی، همین فشار بالا به بخش خصوصی است.

بنابراین راه خروج از بن بست فعلی نظام مالیاتی، افزایش پایههای مالیاتی جدید، همانند مالیات بر مجموع درآمد است و این سیاست، میتواند با شناسایی منابع مختلف درآمدی، تا حد زیادی درآمدهای دولت را افزایش دهد و حتی مواردی مانند امکان فرار مالیاتی را گسترش دهد. در واقع این پایه مالیاتی حتی انگیزههای سوداگری را نیز کاهش میدهد؛ چراکه از تمام منابع درآمدی افراد اعم از سهام، سوداگری در بازار مسکن، مالیات اخذ میشود.