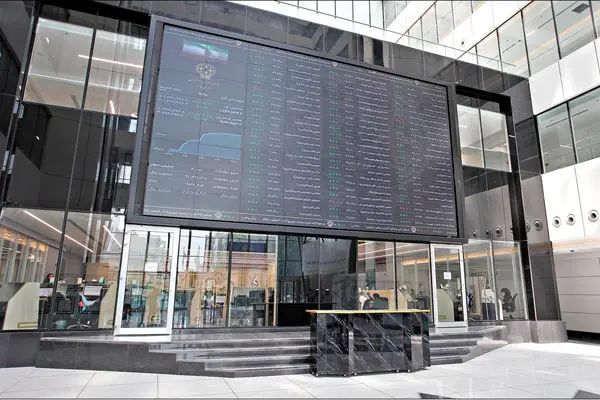

سایه ریسک سیاسی بر سر بازار سهام

یک کارشناس بازار سرمایه معتقد است: به دنبال هراس سهامداران نسبت به تشدید ریسکهای سیاسی، بازار از روند معاملاتی طبیعی خود کمی فاصله گرفته است.

به گزارش اکونگار، بررسیها نشان میدهد، ارزش دلاری بورس در سال 1402 به کمترین میزان خود رسیده است. اتفاقی که در چندماه اخیر مشاهده میشود، خروج نقدینگی حقیقی از بازار است. علت آن، وضعیت ناپایدار در منطقه خاورمیانه و درگیریها میان کشورهاست و به طور طبیعی زمانی که وضعیت به این سمت حرکت میکند، بازار سرمایه مکان امنی نخواهد بود و سرمایهها به سمت بازارهای کمریسک حرکت میکند. در این مدت اخیر، حتی شاهد خروج سرمایه از صندوقهای درآمد ثابت به سمت صندوقهای طلا هستیم.

سبقت بازارهای موازی از بورس

به گزارش جهان صنعت نیوز، امیرحسین جنانی کارشناس و تحلیلگر بازار سرمایه گفت: در هفته گذشته شاهد سایه ریسک سیاسی بر سر بازار سهام بودیم. تنشهای سیاسی و رشد سطح انتظارات تورمی همراه با ریسکهای سیاسی و اقتصادی، دیگر بازارهای مالی را مجاب به ثبت ارتفاعات قیمتی بالاتر در بهمنماه کرد، اما آنچه در بازار سهام رخ میدهد خلاف دو بازار رقیب یعنی طلا و ارز است.

هراس سهامداران از تشدید ریسکهای سیاسی

او افزود: به دنبال هراس سهامداران نسبت به تشدید ریسکهای سیاسی، بازار از روند معاملاتی طبیعی خود کمی فاصله گرفته است، بنابراین در پیش بینی بورس کوتاهمدت نمیتوان انتظار تغییر روند معاملاتی یا حتی تثبیت قیمتها را در بازار داشت. همچنان خبرهای سیاسی نقش پررنگی بر روند بازار سهام خواهند داشت و نمیتوان با احتمال بالا روند این روزهای بازار را پیشبینی کرد.

جنانی تصریح کرد: تداوم کاهش در تنشهای سیاسی میتواند بهانهای برای عقبنشینی فروشندگان در بازار سهام و شاید عاملی برای تحرک مثبت حداقلی در بازار باشد. در آخرین روز معاملاتی هفته گذشته خبر بازنگری در نرخ خوراک پالایشگاهها توانست کمی از شدت عرضهها کم کند با این حال، اما استراتژی احتیاطی سهامداران با قدرت مضاعفی دنبال شد.

ریسک نرخ بهره ۳۰ درصدی برای بورس

وی ادامه داد: در سایه ریسکهای سیاسی خارجی، افزایش نرخ بهره ریسک جدیدی است که در هفته جاری از ناحیه بانک مرکزی بر بازار بورس تحمیل شده و طبق اعلامیه بانک مرکزی، بانکها مجاز خواهند بود تا اوراق گواهی سپرده خاص با نرخ سود علیالحساب ۳۰ درصدی را به مدت ۷ روز برای سپردهگذاران عرضه کنند. این سپرده آنچنان نمیتواند برای فعالان اقتصادی و کسانی که فعال بازارها هستند جذاب باشد.

این کارشناس بازار سرمایه ادامه داد: به خصوص برای فعالان بازار سرمایه چون آنها مدام باید پولشان دم دستشان بوده و آن را مدیریت کنند حبس شدن یک ساله آن جذابیت ویژهای برای بازار و فعالان اقتصادی نخواهد داشت. این اوراق گواهی سپرده که نرخ سود آن ۳۰ درصد با نرخ شکست بالا و البته محدود بودن احتمالی به واسطه اجرای برخی پروژهها برنامهریزی شده است و به نظر این نرخ برای بازار عجیب نیست و همین نرخ در حال حاضر در صندوقهای درآمد ثابت در دسترس بوده و بدون شکست است.

جنانی اضافه کرد: تجربه ادوار گذشته نشان داده است که افزایش نرخ بهره همواره با سقوط شاخصهای بازارهای سهام همراه بوده است. بدیهی است در چنین شرایطی که عوامل منفی از داخل و خارج بر بدنه بازار بورس ضربه وارد میکنند پیشبینی بورس، کار دشواری باشد.

پیش بینی بورس در بهمن ماه

او در بخش دیگری از صحبتهایش گفت: هفته گذشته دلار آزاد رشد قابلتوجهی داشت و تا محدوده ۵۹۰۰۰ تومان هم معامله شد، دلار نیمایی در محدوده ۳۹۵۰۰ تومان ثبات داشت که نشان از اختلاف بیش از ۳۰ درصدی این دو نرخ دارد. در حالت تعادلی نرخ دلار نیمایی باید حداقل به ۸۰ درصد نرخ دلار آزاد برسد. همین موضوع موجب شده که زمزمههایی مبنی بر رشد آن در روزهای اخیر به گوش برسد و این امر میتواند محرک آتی بازار باشد. همچنان خوشبینی به نرخ ارز و احتمال افزایش قیمت دلار نیما و قرار گرفتن بازار در قیمتهای ارزنده و در سوی دیگر تحولات سیاسی و ریسکهای آن فعلا انرژی زیادی از بازار گرفته است. بازار سرمایه هر بار بعد از تغییرات نرخ نیما تغییرات بزرگی داشته و این بدان معنی است که اگر قرار بر تغییر سیاست ارزی باشد، اتفاقات مهمی در انتظار بازار خواهد بود.

با این حال در خصوص پیش بینی بورس این احتمال میرود در صورت عدم تحمیل ریسک جدیدی در بهمنماه، وضعیت معاملاتی بازار بورس تا پایان ماه متعادل در راستای تثبیت قیمتها باشد.